「NISAってやっぱり始めた方がいいのかな?」

「でも、投資ってよくわからないし怖い…」

実際このように悩んでしまい、NISAを始められない方は多いものです。

たしかに相場は良いときもあれば悪いときもあります。しかし、年金に対する不安や物価高による生活コストの上昇など、もはや今日の日本において資産運用は避けられない状況といってもいいでしょう。

そんな中、国が個人の資産形成を促進するための非課税制度として「NISA制度」を用意しました。

しかもこのNISA、実は思ったよりも簡単に始められるのです!

特に2024年1月からはNISAの新制度(以下、新NISA)が始まります。新NISAでは誰でもが使いやすい制度としてリニューアルされることになりました。

そんな絶好のタイミングで、NISAを始めないなんてもったいない!そこで今回はNISAを始めようか迷っているあなたのために、NISA制度についてわかりやすく解説したいと思います。

投資の非課税制度「NISA」の仕組みとは?

NISAとは、個人の資産形成を促進するために国が用意した投資の非課税制度のことをいいます。

ここでは、NISAの仕組みや一般NISA・つみたてNISAからの変更点、iDeCoとの違いなどについてみていきましょう。

NISAのスゴイ仕組み「利益に税金がかからない」

通常、株式や投資信託などに投資した場合、売却益や配当などには税金がかかります。しかしこのNISA口座内で購入すると、売却益や配当が非課税になるのです。

この非課税で運用できる仕組みをNISAといいます。

もちろんNISAでは無限に投資ができるわけではありません。非課税で投資できる金額には上限が決められています。

従来は課税口座で運用するしかなかったのですが、このNISAを上手く活用することで有利に資産形成を進めることができるようになりました。

2024年開始の新NISAは一般NISA・つみたてNISAと何が違う?

ちなみに2023年までは「一般NISA」または「つみたてNISA」のどちらかを選択しなければなりませんでしたが、2024年からは「新NISA」1本に統一されることになりました。

なお新NISAでは年間投資枠や非課税保有期間が拡大されたり、つみたて投資枠と成長投資枠の併用が可能になったりと、かなり使いやすくバージョンアップしています。

- 非課税保有期間の無期限化

- 口座開設期間の恒久化

- つみたて投資枠と、成長投資枠の併用が可能

- 年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能。)

- 非課税保有限度額は、全体で1,800万円。(成長投資枠は、1,200万円。また、枠の再利用が可能。)

これまでの「一般NISA」と「つみたてNISA」それぞれの良い点を統一し、さらに非課税枠や投資期間が拡大されたものが新NISAです。

従来のNISAではデメリットに感じていた部分も新NISAでは改善されたことにより、かなり投資しやすくなったといえるでしょう。

NISAとiDeCoなら、どっちがいい?

ところで、同じように国が投資をバックアップしている制度として「iDeCo」があります。主な違いは以下のとおり。

| NISA | iDeCo |

|---|---|

| 個人の資産形成を促進するための非課税制度 | 公的年金に上乗せして私的年金を構築する制度 |

| 運用益が非課税 | 掛金の拠出時、運用時、受取時にそれぞれ税制優遇あり |

| いつでも引き出し可能 | 60歳になるまで原則、引き出し不可 |

| 対象商品:投資信託(つみたて投資枠)・上場株式や投資信託など(成長投資枠) | 対象商品:元本確保型商品・投資信託 |

NISAの運用資金は少額からでもOK!

いつでも売却→現金化できるので老後資金だけでなく、教育費や余裕資金を運用するなど、どの用途でも使えるので基本的にどなたにもおすすめできる制度となっています。

一方でiDeCoは、原則60歳以降でないと取り出せない仕組みとなっています。

年金という仕組み上、仕方のないことですが資金がロックされるのはネックとなることも。また口座を維持するだけでも手数料がかかる点には注意が必要です。

とはいえ、運用しながら所得控除を受けられるという点はNISAにはない大きなメリットといえるでしょう。

このようにiDeCoは掛金の拠出時に税制優遇が受けられるので、収入やライフプラン等を考えて税制優遇のメリットを生かした方がいい方はiDeCoを併用することも考えてみてください。

なお、iDeCo含めた確定拠出年金については、こちらの関連記事でも詳しく解説しています。

関連記事:確定拠出年金とは?仕組みやメリットを初心者でもわかりやすく解説します

新NISAのメリット・デメリット

ここまではNISAの仕組みについてみてきましたが、NISAを利用することで私たちにはどのようなメリットがあるのでしょうか?

実際に運用シミュレーションしてみたので、その結果もあわせてご覧ください。

新NISAのメリットと運用シミュレーション

NISAを利用するメリットは、なんといっても利益は非課税のままで長期間・分散投資ができるということ。

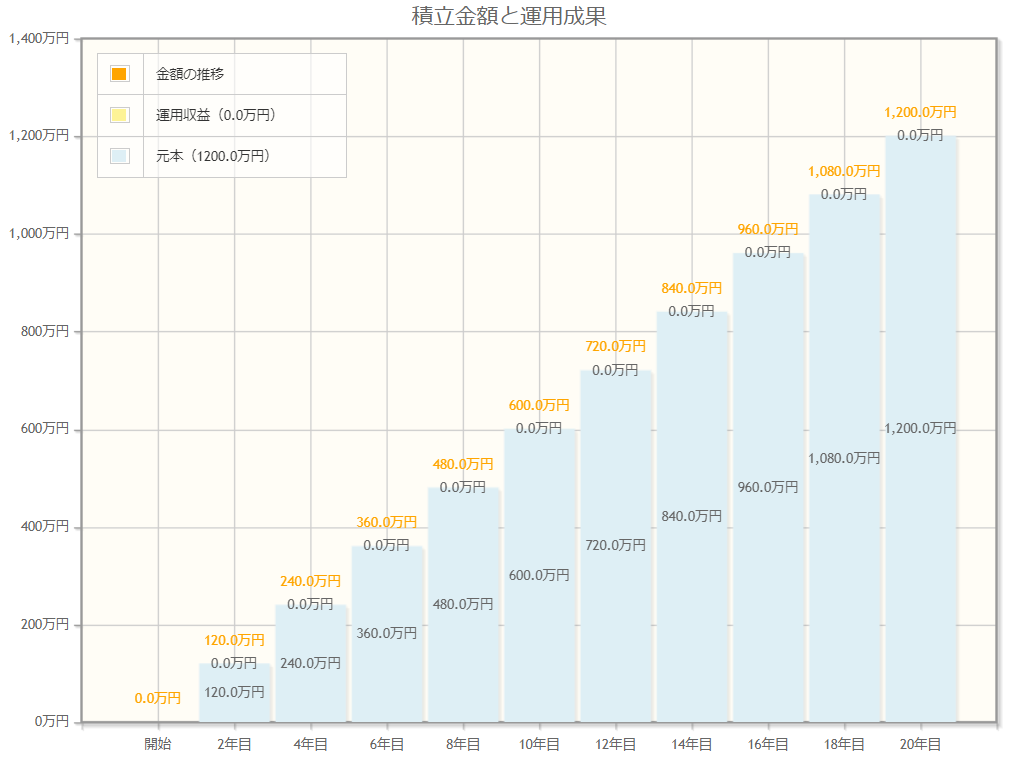

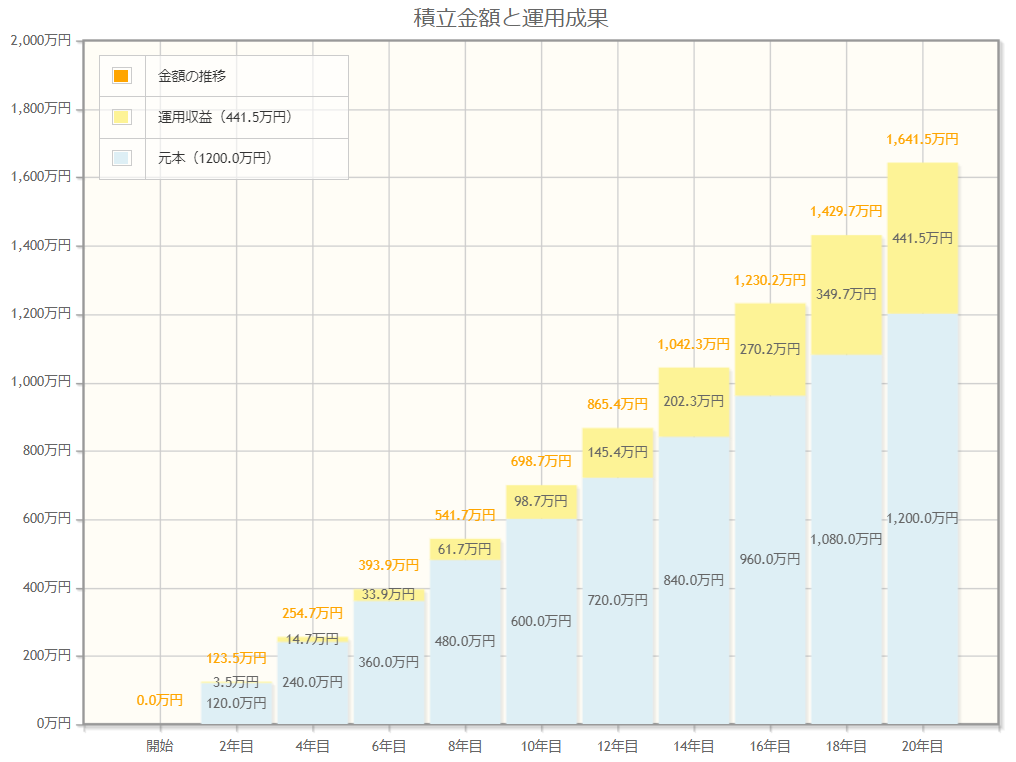

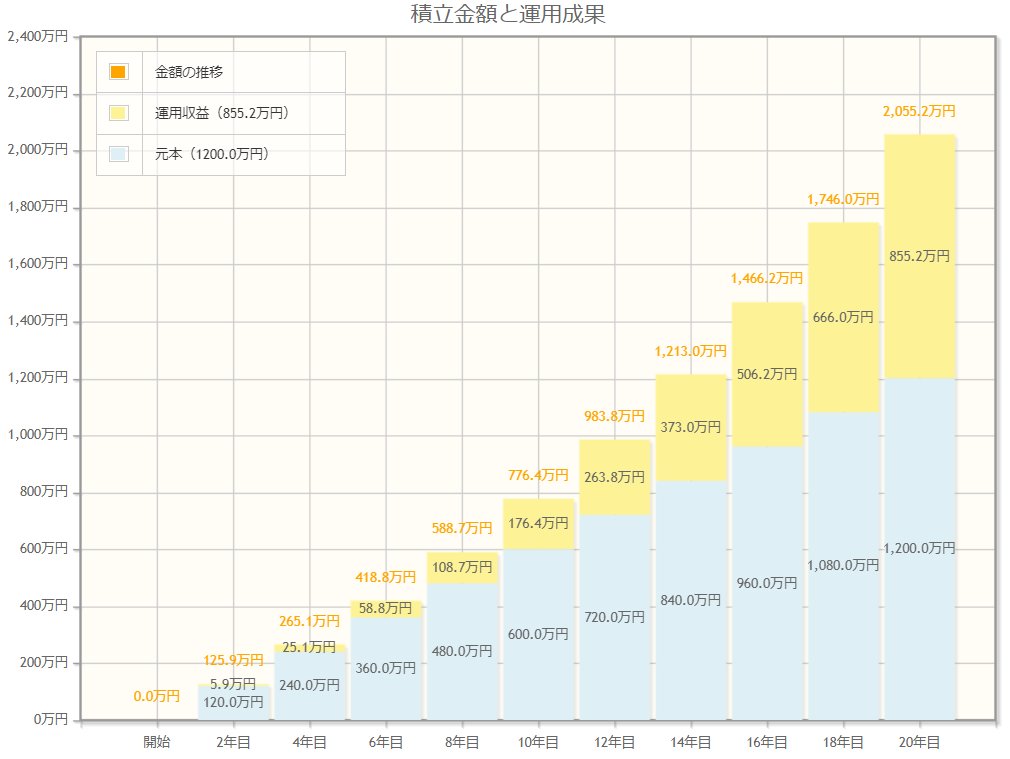

実際にどのようにふえるのか?「毎月5万円」を「20年間」積み立てた場合でシミュレーションしてみました。

シミュレーション①:運用せずにそのまま貯めた場合

シミュレーション②:3%で運用できた場合

シミュレーション③:5%で運用できた場合

使用ツール:資産運用シミュレーション(金融庁)

手数料や税金等は考慮しないものとする

いかがでしょうか?ただ銀行預金に預けるだけではなかなかふえない資産も、3%や5%で運用できたとしたら複利の効果でかなりふえていることがおわかりいただけたのではないかと思います。

もちろん相場はこの図のように常に右肩上がりになるとは限りません。ときには下落することもあります。

ただ、現金を貯めてさえいればよかった時代はもう終わりました。現代では現金だけを持っていてもインフレに負けてしまう可能性があります。

そういった場合に備える意味でも、やはりNISAは積極的に活用していくべきといえるでしょう。

新NISAのデメリット

では逆に、デメリットはあるのでしょうか?

実は、新NISAを使うにあたって特にデメリットはありません。というと誤解されそうですが、正確にいうと従来のNISA制度には以下のようなデメリットは存在していました。

- 年間の非課税投資枠が決まっており、売却しても投資枠が復活しない

- 運用期間が決まっていた(一般NISA:5年間/つみたてNSIA:20年間)

- 口座によって投資できる商品が限定されていた(例:つみたてNISAでは上場株式への投資ができない)

- 非課税保有期間が終了し課税口座に移すときに資産が減っていたら、余計な税金がかかることがある

しかし、新NISAではこれらのデメリットがすべて改善されたため、特にデメリットは存在しないといえるでしょう。

しいていえば、新NISAの口座を開設できるのは「18歳以上の成年」に限定されるという点でしょうか?

ちなみに、2023年までは未成年者が利用できるNISA制度に「ジュニアNISA」がありました。しかしジュニアNISAは2023年末をもって廃止されます。

新NISAは18歳以上の成人でないと口座をもてないため、これはデメリットといえるかもしれません。

ただし新NISAでは非課税投資枠がかなり拡大されたので、お子さんの教育費目的などで運用したいならばジュニアNISAの代わりに親の新NISA口座で運用すればOKです。

関連記事:教育費っていくらかかる?地方だからこそ気をつけたいポイントも解説します

NISAを始めるべき人・やめた方がいい人

新NISAが始まることだし、やはり将来のためにNISAはやっておいた方がいいのかな?と思った方へ。

ここではNISAを始めるべき人と、正直やめておいた方がいい人の特徴をご紹介します。

NISAを始めるべき人

今、現金でしか資産をお持ちでない方や、少額でも資産運用をする余裕がある方はぜひNISAを始めてみましょう!

「でも今から始めたとしても遅いのかな?」などと心配する必要はありません。今すぐ口座開設の手続きを進めてOKです。

中には「NISAを始める前に、まずは投資のことを勉強してから」という方もいらっしゃいます。

もちろん投資の勉強はしていただきたいのですが、実際「投資の勉強をしよう」と思ってもなかなか進まずに、結局先送りになっているという方もいるのではないでしょうか?

実際、NISA口座を開設するまでは多少時間がかかりますし、その手続き中に勉強しても問題ありません。

実際、投資のことがよくわからないという方は当店でもサポートいたしますので、ぜひお気軽にご相談ください。

NISAをおすすめできない人

とはいえ、NISAをおすすめできない、正確には「NISAで資産運用を始めるのはもう少し待つべき」という方はいます。

それは、資金に余裕がない人です。

そもそもNISA含め資産運用というのは余裕資金で行うもの。特に直近で使う予定があるお金だったり、万が一のときに生活を建て直すための生活防衛資金だったり…

ある程度の貯金を確保できていなければ、まずは資産運用ではなく貯金を優先することをおすすめします。

ファイナンシャルプランナーに新NISAのことを相談してみませんか?

「NISAを始めてみたいけれど、ひとりでは不安」

「将来に向けて資産運用した方がいいことはわかっているけれど、貯金があまりないのでどうしよう」

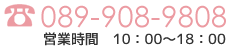

そういった方のために、家計屋本舗ではファイナンシャル相談をご用意いたしました。

当店のファイナンシャル相談では、家計の見直しや投資のことなどをお気軽にご相談いただけます。

たとえば投資に回す資金がない方には、まずは家計を改善して投資に回すお金を捻出する方法をご提案させていただきます。

また「ひとりではNISAを始めるのが難しい」という方には、どのように運用をしていけばいいのか?などを投資のプロの目線でアドバイス!

これまでは貯金を頑張ってきた方も、これからはNISAを活用してみませんか?ご相談をご希望の方はこちらのボタンからお申し込みください。