「NISAを始めてみたいけれど、やり方がわからない」そんなお悩み、ありませんか?

NISAは最初こそ手続きが必要ですが、口座さえ作ってしまえば後は意外とカンタン。特に積立投資をする場合は、最初に積立設定を行ってしまうと後はほぼほったらかしでもOKなのです。

そこで当記事では、

- NISAを始めるにあたり知っておくべきこと

- NISA口座の開設方法

- NISAの運用方法

など、NISAの始め方について初心者の方にもわかりやすく解説していきたいと思います。

この記事を読めば今すぐNISAを始めることができるようになるので、ぜひ最後までご覧ください。

NISAを始める前に考えるべき3つのポイント

まずはNISAを始める前に考えておくべきポイントを3つご紹介します。

- 自分の投資目的を明確にする

- リスク許容度を確認する

- どんな金融商品を買うか?決める

1.自分の投資目的を明確にする

NISAを始めるにあたり、まず考えるべきことは「投資目的」です。たとえば、以下のような例が挙げられます。

- お子さんの教育費のため

- 老後資金を用意するため

- 余剰資金を効率的に運用するため

もし使用目的があるなら、ライフプランにあわせて適宜売却などを行ってください。

2.リスク許容度の確認

次に確認してほしいのが「自分のリスク許容度」です。

ここでいうリスクとは「危険」という意味ではありません。投資の世界でいうリスクとは「リターン(収益)のブレの大きさ」を意味します。

| 値動き | リスク |

|---|---|

| -100万円 ~ +100万円 | 高い |

| -10万円 ~ +10万円 | 低い |

投資金額がまだ小さいうちはそこまで感じないかもしれませんが、投資額が大きくなってくるとこの値動きの幅も大きくなります。

もし自分のリスク許容度を大きく超えた運用を行っていると、いざ下落相場で精神的に耐えられなくなってしまう可能性も。

自分はどこまで下落相場に耐えられるのか?リスクをとってでも値上がり幅を狙うのか?など正解はありませんが、投資を始める前にリスク許容度については考えておきましょう。

もしよくわからなければ、まずは少額からスタートしてどんな値動きをするのか?追ってみるのも手です。

3.どんな金融商品を買うか?決める

3つ目に考えてほしいのが「どんな金融商品に投資をするのか?」決めておくということです。

具体的には「株式」や「投資信託」などですね。

ただし、2024年からは成長投資枠とつみたて投資枠どちらにも投資可能な「新NISA」が誕生するので、まずはNISA口座を開設してから考えても遅くはありません。

NISA口座の開設手順と注意点

ここからは、NISA口座を開設する手順と注意点についてご紹介します。

ちなみにNISA口座を開設するだけでは基本的に手数料はかかりません。iDeCoと異なり口座管理料などもかからないので、迷っている方はまずは口座開設まで済ませてしまいましょう。

NISA口座を開設できるのは1人1口座まで

NISA口座の申し込みは、証券会社などの金融機関に申請手続きを行います。

ちなみにNISA口座は1人1口座しか持てないので注意してください。後から金融機関を変更することはできますが、手続きが大変なので最初に金融機関を決める時点でよく考えて選ぶことをおすすめします。

参考までに、各金融機関のNISA口座ごとに投資できる金融商品の種類や数が異なるので、その点も比較するポイントとなるでしょう。

なお、すでに「一般NISA」もしくは「つみたてNISA」の口座をお持ちの方は、その金融機関で自動的に新しいNISA口座が開設されます(2024年~)

口座開設に必要な書類

NISA口座の開設には申請書類の他に本人確認書類やマイナンバーなどが必要となります。

というのも、NISA口座を開設する際には金融機関から税務署に確認する必要があり、その手続きにマイナンバーが必要となるからです。

必要な書類がそろっていないと手続きが進みませんし、口座開設完了までも多少時間がかかりますので早めに済ませておきましょう。

口座開設後の手続きと注意点

NISA口座が無事に開設できたら、次は買付の手続きです。これを行わないと、ただ空っぽの証券口座があるだけになってしまうので、忘れずに買付を行ってくださいね。

なお、NISA口座で投資できる上限額は以下のとおりです。

| 2023年まで | 2024年以降 |

|---|---|

| 一般NISA:年120万円 つみたてNISA:年40万円 | 新NISA:全部で1,800万円 (成長投資枠は年間240万円・つみたて投資枠は年120万円) |

2023年までのNISA口座をお持ちの方は、2023年末までに投資枠を使い切らないともったいないので、できれば使い切ってしまうことをおすすめします。

ただし新NISAでは一生涯トータルで考えればよく、焦って投資枠を埋める必要性はありません。自分のペースで投資していきましょう。

NISAの運用における基本戦略

次にNISAの運用における3つの基本戦略を解説したいと思います。

- 分散投資をする

- 長期投資のメリットを生かす

- 定期的なリバランスを行う

1.分散投資をする

まずは投資の基本である「分散投資」について。

投資の世界には「卵は一つのカゴに盛るな」という格言があります。

これは一つのカゴを同じカゴに盛る(=特定の商品にのみ投資する)と、いざカゴを落としてしまったときにすべて割れてしまう(=資産に一気に影響が出る)ことを回避せよ、という意味です。

そのため、複数のカゴ(=複数の投資先)に分散させる方が望ましいとされています。

分散の基本は「投資先を分ける」そして「購入する時期を分ける」です。

まず「投資先を分ける」ことについて。これは長期の積立・分散投資に適した一定の投資信託を選べばOK!

また「購入する時期を分ける」ことについては、ドルコスト平均法という手法を取り入れましょう。

ドルコスト平均法では、相場が上昇局面でも下降局面でも毎月一定額を自動的に投資することにより、最終的には市場の変動に左右されずに安定的に資産をふやすことができるといわれています。

もちろん成長投資枠を利用して株式へ投資すれば、高いリターンを見込める場合もあるかもしれません。

しかし、投資が初めてという方はまずはつみたて投資枠を利用して、できるだけ分散させることから意識しましょう。

2.長期投資のメリットを生かす

基本戦略の2つ目は「長期投資」です。

投資が怖いと感じている人の中には「投資=短期のトレード」をイメージしている方もいるのではないでしょうか?

ですが、NISAの基本戦略は長期投資です。特に投資信託への投資は長期投資が望ましいとされています。

実際、投資期間別の投資収益は投資期間が長くなるほど、安定的な収益を得られたというデータも。

参考:第3回 長期投資のメリットとは(一般社団法人 投資信託協会)

また長期的に投資を続けることで元本が大きくなり、また配当を再投資にまわすことによって複利の効果を得られやすくなります。これがすなわち資産の増加につながるのです。

特に新NISAでは非課税保有期間の上限が撤廃されました。長期投資のメリットを生かさない手はありませんね。

3.定期的にリバランスを行う

NISAで積立投資をする場合、最初に積立の設定を行えば基本的にほったらかしでも大丈夫ですが、これだけは頭に入れておいてほしいことがあります。

それが基本戦略の3つ目「定期的なリバランス」です。

リバランスとは、投資信託の比率を調整することをいいます。投資期間が長くなるほど資産価格が大きく動きやすくなるため、当初自分が理想としていた資産バランスが変わってしまうことも。

最初こそは資産額もさほど大きくはないのでそこまで影響はないのですが、できれば年に1回でもいいのでリバランスをおすすめします。

よくあるNISA初心者の失敗と回避方法

最後に、NISA初心者にありがちな失敗とその回避方法についてご紹介します。

- 過度なリスクをとることの危険性

- マーケットの一時的な変動への過剰反応

- 身の丈以上に投資に資金をつぎ込む

過度なリスクをとることの危険性

NISAの対象商品は、上場株式や投資信託などの元本保証のない商品です。

これまで定期預金しかしてこなかった方にとって、市場の変動によって価格が下がったり、元本割れしたりすると、精神的に耐えられなくなってしまうことも。

もし精神的に耐えられなくなってしまうほど下がってしまったら、それはリスクをとりすぎている可能性があります。

株式だけでなく、値動きが安定している債券を取り入れるなども検討してみてください。

なおNISAで運用した資金の使い道が決まっている場合は、市場の状況を見て早めに売却して利益を確定するなどが必要です。

マーケットの一時的な変動への過剰反応

経済動向によっては、マーケットが一夜にして大暴落してしまうこともあります。そういったときはSNSなどでもショックを受けて株を投げ売りしてしまう方も少なからずいらっしゃいます。

ですが、そういった一時的な変動へ過剰反応すると投資を続けられなくなってしまうんですよね。価格が下がったときこそ買い時!と思って、スポット購入するくらいでもいいでしょう。

実際、投資は「退場しないこと」が重要です。投資に慣れるまでは少額からスタートして、市場が上がったときも下がったときも関係なく積み立てる「積立投資」をおすすめします。

手元にあまりお金がないけれど、投資を始めたらどうなる?

新NISAは18歳以上の方なら誰でも少額からスタートできるということで、投資を始めるハードルがずいぶんと下がりました。

しかし、あまり手元にお金がない状態なら無理に投資を始める必要はありません。

実際、目安は生活費の半年分~1年分は残しておくべきとも言われています。もし資金に余裕がない状況であれば、まずは貯金を優先させましょう。

あくまでも資産運用は、余剰資金で行うようにしてくださいね。

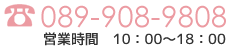

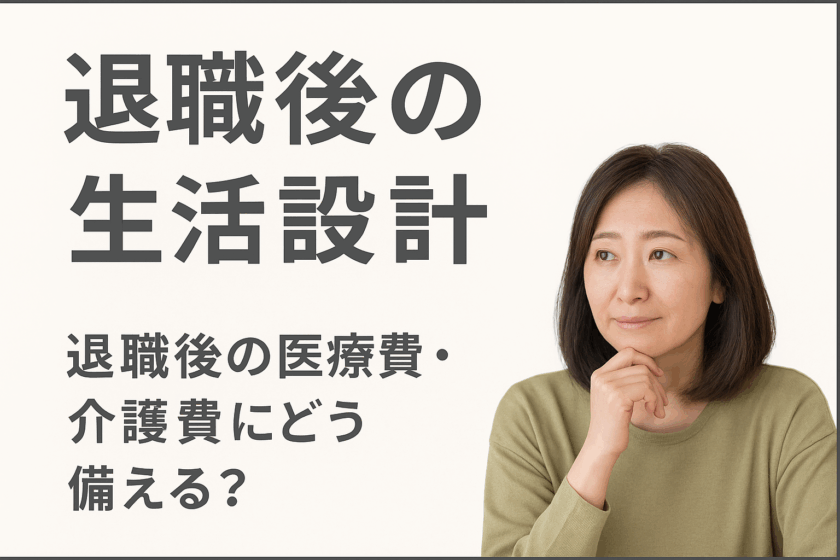

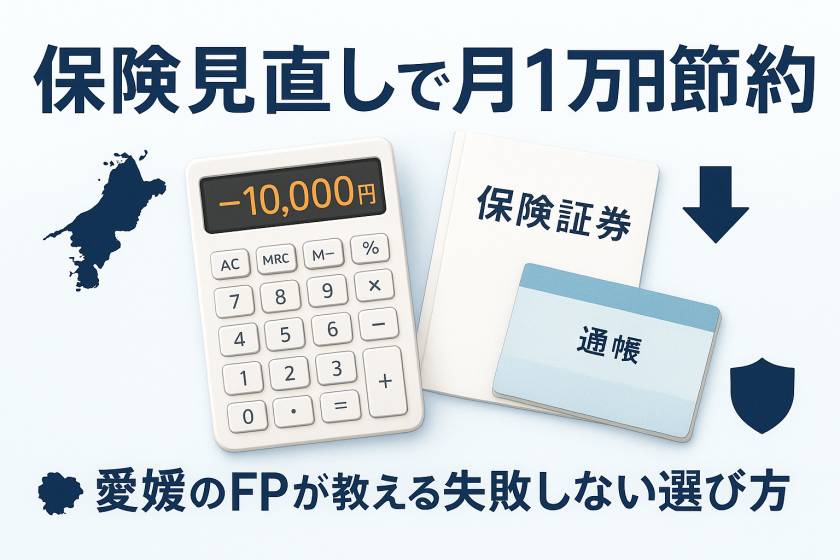

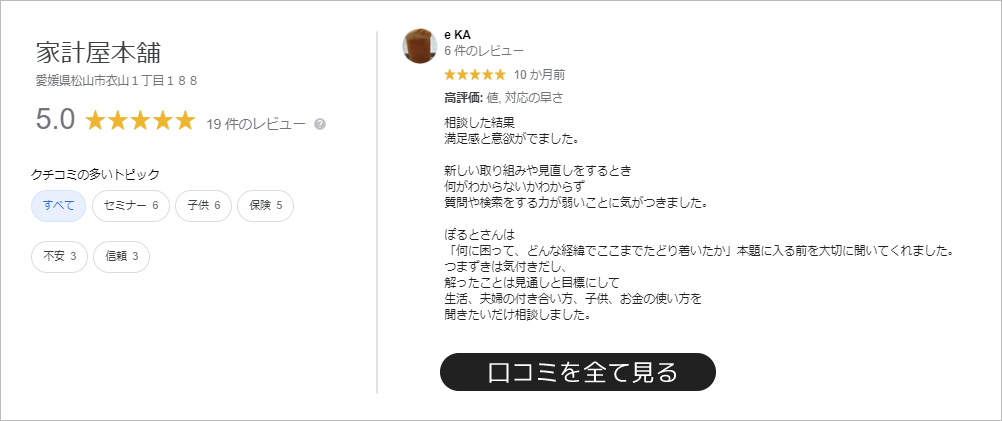

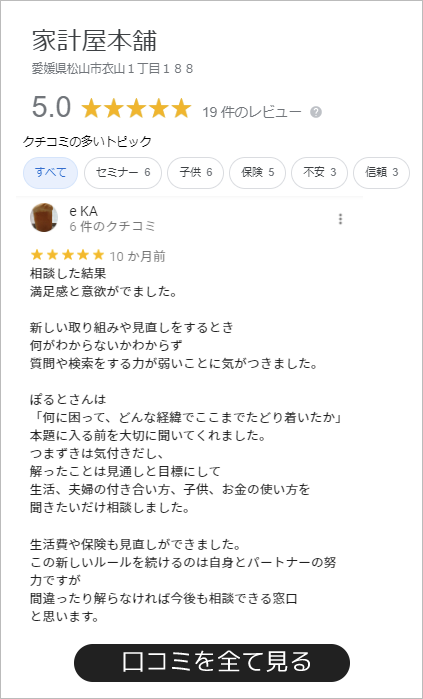

NISAのことで困ったらファイナンシャルプランナーに相談してみませんか?

いよいよ2024年からは新NISAがスタートします。従来のNISAより非課税投資枠も保有期間も拡大され、パワーアップした制度であなたも資産運用デビューしてみませんか?

とはいえ「投資はやったことないからよくわからない」という方や「そもそも投資に回せるお金がないので、まずは家計を改善したい」という方は、ぜひ家計屋本舗までご相談ください。

家計に関するプロでもあり、実際に投資にも精通しているファイナンシャルプランナーがわかりやすくアドバイスいたします。

なお、ご相談は対面だけでなくオンラインでも行っております。お申し込み・お問い合わせは以下のボタンからどうぞ。