教育費っていくらくらいかかるか?ご存じでしょうか?

よく「子ども1人あたり2,000万円はかかる」とか「大学の費用だけでも1,000万円は必要」という話は聞きますが、そこまで本当に必要なのでしょうか?

結論から言うと、教育費というのはお子さんの進路などによって大きく変わるところもあり、一概にいくらかかるとは断言できません。

また、都市部に住んでいるのか?それとも地方に住んでいるのか?によっても教育費には影響するといわれています。

ただし「地方に住んでいるからといって教育費が安く済む」とは言えない事情もあるのです。

そこで今回は、教育費事情についてデータをもとに迫ってみました。

教育費って何がかかる?内訳は?

教育費の計算をする前に、そもそも教育費にはどのようなものが含まれているのでしょうか?以下に例を挙げてみました。

| 学校教育費 | 保育料や授業料、教材費 制服や通学バッグ、シューズなどの制服関連費用など |

|---|---|

| 学校外教育費 | 習い事の月謝 塾や学習教材の費用 個別指導や家庭教師の費用など |

この他にも進路によっては、受験にかかる費用や進学先への交通費、ひとり暮らしをするならその生活費などがかかることも。

特に地方に住んでいると、自宅からは通えない学校に進学するケースも多く、ひとり暮らしにかかる費用も大きな負担となってきます。

そのため、地方だからといって必ずしも教育費が低く抑えられるとは限りません。

自宅外通学までを想定しておくなら、地方在住でも教育費は多めに見積もっておく必要があるといえるでしょう。

次の章から、年齢別の教育費の目安を見ていきたいと思います。

【年齢別】保育園から大学までの教育費の目安

ここからは、年齢別にかかる教育費の目安を解説します。

幼稚園・保育園

文部科学省の調査によると、2021年における幼稚園で1年間あたりに必要な教育費の平均値は以下のとおりです。

| 学校教育費(給食費含む) | 学校外教育費 | |

|---|---|---|

| 公立幼稚園 | 7.4万円 | 9.1万円 |

| 私立幼稚園 | 16.5万円 | 14.4万円 |

出典:令和3年度子供の学習費調査の結果について(文部科学省)

ちなみに保育園の場合、0歳~2歳児クラスの保育料は世帯収入(市民税所得割額)に応じて決まりますが、3歳児以上の保育料は無償化の対象となっています。

【幼保無償化の適用範囲】

| 幼稚園 | 保育料:上限2.57万円まで 預かり保育:上限1.13万円まで(保育の必要性の認定を受ける必要あり) |

|---|---|

| 保育園 | 認可:保育料無料 認可外:上限3.7万円まで |

なお、保育料が決まる仕組みや保育料を節約する裏技については、こちらの関連記事にて詳しく解説しているのでよろしければご覧ください。

関連記事:

保育料が決まる仕組みとは?保育料を節約する裏技も大公開!

小学校

文部科学省の調査によると、2021年における小学校で1年間あたりに必要な教育費の平均値は以下のとおりです。

| 学校教育費(給食費含む) | 学校外教育費 | |

|---|---|---|

| 公立 | 10.5万円 | 24.8万円 |

| 私立 | 100.6万円 | 66.1万円 |

出典:令和3年度子供の学習費調査の結果について(文部科学省)

小学生のうちは公立に進学する子がほとんどであり、学校教育費は授業料がかからないため「お金の貯め時」と言われています。

では、この時期の教育費を左右するものは何か?それはずばり学校外教育費、いわゆる「習い事」の費用です。

小学生ともなると本人の希望も出てくることから習い事を始めるご家庭が増えてきますが、家計とのバランスを見誤るとお金の貯めるタイミングを逃すことも。

このお金の貯め時を逃すと、これより先はどんどんお金がかかる時期に入るので、将来に向けて教育費を貯めるのが難しくなります。

うちはどこまで教育費をかけても大丈夫だろうか?と悩むようでしたら、一度お金の専門家であるFPに相談してみるのもいいかも?

なお当店でも教育費などのファイナンシャル相談を承っておりますので、詳細は下のボタンからどうぞ。

中学校

文部科学省の調査によると、2021年における中学生に1年間あたりに必要な教育費の平均値は以下のとおりです。

| 学校教育費(給食費含む) | 学校外教育費 | |

|---|---|---|

| 公立 | 17.0万円 | 36.9万円 |

| 私立 | 106.8万円 | 36.8万円 |

出典:令和3年度子供の学習費調査の結果について(文部科学省)

中学校でかかる教育費は公立と私立で異なりますが、公立でも油断はなりません。

というのも、たとえ公立に進学したとしても部活にお金がかかったり学習塾に通う子も増えるので、教育費が一気に増えるからです。

実際にデータからも「学校外教育費」は、公立も私立もそこまで差がないんですよね。

大学進学に向けてお金をしっかり貯めたいのであれば、なるべく中学入学までに多めに貯められるよう計画できると安心です。

高校

文部科学省の調査によると、2021年における高校(全日制)で1年間あたりに必要な教育費の平均値は以下のとおりです。

| 学校教育費 | 学校外教育費 | |

|---|---|---|

| 公立 | 30.9万円 | 20.4万円 |

| 私立 | 75.0万円 | 30.4万円 |

出典:令和3年度子供の学習費調査の結果について(文部科学省)

中学までの義務教育と異なり、高校は公立校への進学を想定していても結果的に私立へ進学することがよくあります。

また高校の入学準備の段階では、公立・私立問わず入学金や制服代などの費用がかかることにも注意しておきましょう。

なお、こちらの記事では当店スタッフのお子さんが実際に私立高校へ入学する際にかかった金額を公開しています。

実際に入学準備っていくら必要なのか?気になる方はぜひご覧ください。

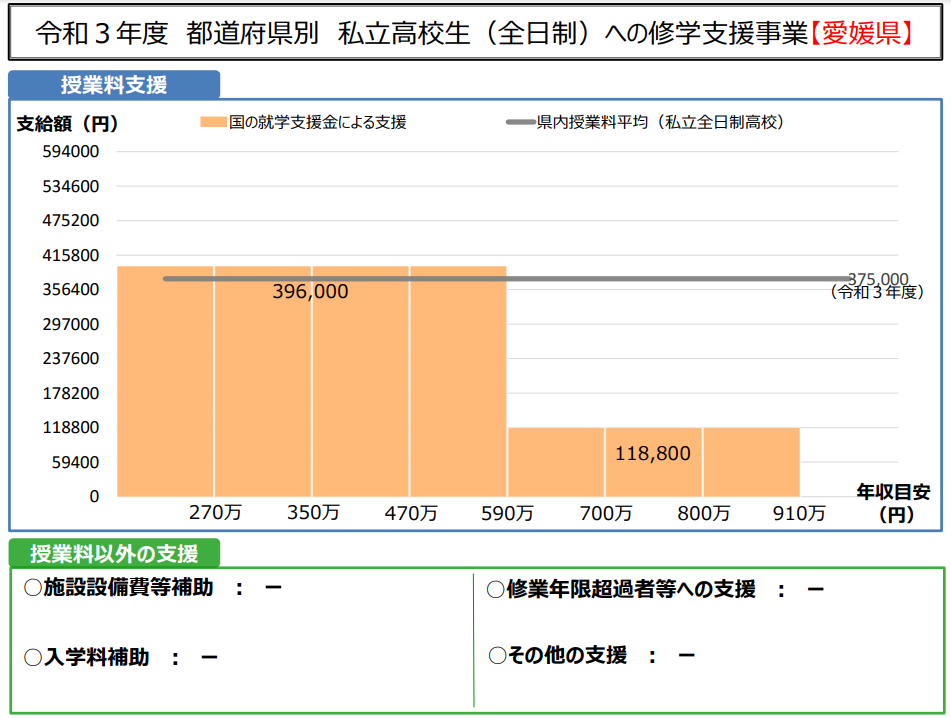

ちなみに高校では、高等学校等就学支援金制度、いわゆる「高校無償化」が適用される場合も。

これは国による高校の授業料支援の仕組みであり、公立だけでなく私立に通う子も対象となっています。

画像出典元:令和3年度 都道府県別 私立高校生(全日制)への修学支援事業【愛媛県】

ただし、この高校無償化には所得制限があります。さらに都道府県によって国の制度とは別にどれだけ上乗せがあるか?異なることも。

詳しくは各都道府県の制度をチェックしてみてください。

大学生

日本学生支援機構の調査によると、2020年における大学生が1年間あたりに必要な教育費の平均値は以下のとおりです。

| 自宅通学 | 自宅外通学 | |

|---|---|---|

| 国立 | 98.7万円 | 172.2万円 |

| 公立 | 99.3万円 | 168.9万円 |

| 私立 | 170.5万円 | 241.4万円 |

出典:令和2年度 学生生活調査結果(日本学生支援機構)

※授業料だけでなく入学金や施設使用費、生活費を含む

※少数第2位を四捨五入

これはあくまでも平均値であり、学部・学科によっても大きく変わるのでご注意ください。

ここで注目したい点は、大学ともなると自宅から通学するだけでなく、

自宅外から通学するケースが多くなるということ。

自宅外通学となると、たとえ授業料が安い国公立大へ進学したとしてもかなりの負担となることも。

特に地方にお住まいのお子さんは自宅外通学となる可能性もあると思うので、自宅外通学まで想定した教育費の計画を立てるべきなのか?一度、考えてみることをおすすめします。

教育費をどうやって貯める?3つの方法を紹介します

実際にこれだけの教育費がかかるとわかると、本当に払っていけるのか?不安になりますよね。

教育費は毎月の家計やボーナスから払っていくのが基本ですが、大きな金額となると一気に支払うのは大変なので、事前に貯めておくことをおすすめしております。

特に大学の費用は私立だけでなく国公立大へ進学したとしても負担は大きいですし、地方だと自宅外通学を視野に入れておきたいので、やはり計画的に貯めておきたいところ。

ちなみに計画的にお金を用意する方法には、主に以下の3つの方法があります。

- 銀行口座に貯める

- 学資保険などの貯蓄型保険

- 積立投資で運用する(NISAなど)

それぞれの方法について、詳しく見ていきましょう。

1.銀行口座に貯める

教育費を貯める方法としてまず思いつくのが「銀行口座に貯める」方法です。

特にお子さんの児童手当をそのまま口座に貯めているという方は多いのでないでしょうか?

貯金が苦手な方でも収入が入ったらすぐに別口座にお金を移す、いわゆる「先取り貯金」の仕組みを使えば確実にお金を貯めることができます。

一方で現金だけで目標額を貯めるには、毎月多くの資金を貯金に回さないといけません。

特に最近の物価高で生活費のコストが上がっている中、もはや現金だけで教育費を貯めるのはなかなか厳しいのも事実です。

2.学資保険などの貯蓄型保険で貯める

着実に教育費を貯めたい、だけど銀行口座に貯める方法だと途中で引き出してしまわないか?不安…

そんな方に人気の方法が、学資保険などの貯蓄型保険で貯める方法です。

学資保険とは、お子さんの進学時期に満期を迎えるように教育費を積み立てる目的で設計された保険商品のこと。

ですが最近の学資保険は返戻率も昔ほど良くはなく、中には元本割れしてしまう商品も。

せっかく教育費を保険で貯めようと思っても、元本割れしてしまっては意味がありません。

子どもの教育費=学資保険で貯める

というイメージがある方は、一度見直してみることをおすすめします。

3.積立投資で運用する

教育費を貯める方法として最近おすすめしている方法が、NISAなどの積立投資で運用する方法です。

本来、投資とはリスクがあるにもかかわらず、教育費を貯める方法として投資をおすすめするには理由があります。それは、

少ない資金でも資産を大きくふやせる可能性があるから。

もちろん銀行口座にコツコツ貯めるだけで目標額をきっちり貯められるなら、投資を取り入れる必要はありません。

しかし最近の物価高の中で、保育料やらお子さんの習い事、塾の費用なども払いつつ、大学進学に備えて数百万円にものぼる教育費を本当に貯められますか?

もし少しでも難しいかも?と思ったら、一部だけでも投資による方法を取り入れてみてください。

特に数ある投資手法の中でも定期的に積み立てる「積立投資」なら、最初に資産運用に回す資金がなくても投資を始めることができます。

つみたてNISA(2024年以降は「新NISA」)などの非課税口座を上手く使い、適切な投資商品を選べば将来の教育費への備えに役立つことでしょう。

投資を始めるなら、複利の効果を生かすためにも少しでも早い時期にスタートすることをおすすめします。

投資を始めるにあたって、証券会社や投資商品の選び方で迷うようでしたら、ぜひ一度「家計屋本舗」へご相談ください。女性FPが丁寧に説明させていただきます。

家計に合った教育費の計画と優先順位の立て方

頑張って教育費を貯めるつもりが、学資保険の保険料の支払いが大きすぎて逆に家計を圧迫しているというケースはよくあること。

家計に合った教育費の計画を立てるためには、現在の家計状況や将来の目標を考慮し、優先順位を明確にすることが大切です。

そこで、教育費の現状や貯め方についてわかった今、家族のライフプランを作ってみませんか?

家計の現状を把握し、教育費の目標額を設定すれば、どの方法で教育費を貯めるべきか?が見えてきますよ。

ここで重視してほしいのが「優先順位」です。もちろん教育費は大事ですが、必要な支出は何も教育費だけではありません。

マイホームはほしい、車は買い替えたいなど…要はバランスが重要ということ。

最終的には教育ローンや奨学金などもあるので、そういった公的制度もあらかじめ調べておきつつ、教育費の目標額はいくらに設定するのかベストか?考えてみることが大事です。

FPに教育費のことを相談してみませんか?

今回は教育費のリアルについて解説しました。

特に地方だと教育費がそこまでかからないのでは?というイメージがあるかと思いますが、実はそんなことありません。

特に大学進学の費用はかなり高額になることが多いので計画的な準備が必要です。

最近は幼保無償化や高校無償化などが始まっているものの、まだまだご家庭における教育費の負担は大きいもの。

実際にどこまで出してあげるか?は各ご家庭の価値観しだいなところはありますが、少しでも私たち親が出してあげたい!と思うなら、どの方法で貯めるのがベストなのか?を考えてみましょう。

なお、当店「家計屋本舗」では教育費の貯め方などのファイナンシャル相談を承っております。

「教育費の貯め方で悩んでいる」「子どもの教育費のために投資を始めようと思うけど、よくわからなくて困っている」という方は、ぜひご相談くださいね。