住宅ローンを借りた後、保険の見直しをしたことはありますか?

多くの方が住宅ローンを組んだ際に団体信用生命保険(団信)に加入するので、「もう安心」と思ってしまうのも無理はありません。

しかし、このタイミングで生命保険の内容を見直すことで、将来のリスクにしっかり備えながら家計をスリムにできる可能性があるのです。

この記事を読めば、なぜ住宅ローンを借りた後に生命保険を見直すことがお得なのか?その理由とポイントがわかります。

大切な家族を守りながら無駄のない保険選びを考えてみたい方は、ぜひ今回の記事を参考にしてみてください!

住宅ローンを組んだら生命保険を見直すべき理由とは?

住宅ローンを組んだら生命保険を見直すべき理由は、住宅ローンには基本的に「団信」という生命保険がついてくるからです。

団信がついているとはどういうことなのか?団信の仕組みから、生命保険の死亡保障額を減らせる理由までを詳しく解説したいと思います。

住宅ローンについてくる「団信」とは?

団体信用生命保険(団信)は、住宅ローンを借りた人が万が一死亡や高度障害になった場合に、残りの住宅ローンを完済してくれる保険です。

そもそも住宅ローンは家計にとって大きな負担になります。返済額は決して少なくはない金額ですし、返済期間も長期にわたることも多いもの。

そんなローン返済期間中に万が一のことがあれば、残された家族が返済を続けなければなりません。

たとえば、ある家庭で夫が住宅ローンを借りて家を購入し団信に加入していたとします。

もし夫が突然の事故で亡くなった場合、団信が適用され残りのローンはすべて完済されることに。これにより妻と子どもたちは家を手放さずに済むので生活基盤が守られるのです。

一方で団信に加入していなかった場合、妻がその後ローンの返済を引き継ぐ必要があり、生活が大きく変わる可能性も。

このように団信への加入は、万が一のリスクから家族を守るためにも重要といえるでしょう。

ちなみに団信は「保険」なので保険料が必要ですが、基本的に団信の保険料は住宅ローンの金利に含まれているので別途支払う必要がありません。

万が一のときの住居費は「団信」でカバーできるようになる!

自分またはご家族に万が一のことがあった場合、残された家族には以下のような費用がかかります。

- 生活費

- 住居費

- 教育費

- 老後資金など

これらの出費をカバーするためには遺族年金や給与収入などを充てることになりますが、それだけでは足りないケースは多いもの。

そこで足りない部分をカバーするのが生命保険です。特にご家族がいらっしゃる場合、すでに生命保険に加入している方もいるでしょう。

ですが、団信に加入すればこの生命保険でカバーしていた住居費の一部を、住宅ローンの団信がカバーできるようになります。

そのため、今まで加入していた生命保険の保障額を下げることができるかもしれません。

このように生命保険でカバーしている住居費と、団信でカバーしている部分は重複しているので、マイホームを購入し住宅ローンを組んだならば、団信がついてくるので生命保険の見直しを一度おすすめします。

団信がある前提で生命保険を見直す場合の注意点

住宅ローンを借りた際に、生命保険を見直すべき理由についてご理解いただけたのではないでしょうか?

しかし、保険の見直しにはいくつかの注意点もあります。ここでは特に重要な4つのポイントについてご紹介します。

- 住宅ローン以外の住居費も必要

- フラット35で借りた場合

- 共働きの場合

- リストラや病気など返済不能へのリスク

1.修繕費や固定資産税など住居費には住宅ローン以外にも必要

住宅ローンを組んだ際に団体信用生命保険(団信)がついているため、死亡保障を減らすことが可能だということはお伝えしてきました。

しかし、その際には住宅ローン以外にも修繕費や固定資産税など、他の住居関連費用を忘れずに計算する必要があります。

団信は住宅ローンの残高を返済する保険ですが、家に住み続けるためにはローン以外にも定期的に発生する費用も。たとえば以下のような費用です。

| 修繕費(修繕積立金) リフォーム費用 | 住宅の劣化や設備の故障に備えて定期的にかかるメンテナンス費用のこと |

|---|---|

| 管理費(マンションの場合) | 共用部分の維持管理や清掃、設備の点検、管理会社への委託費用など、マンション全体の運営に必要な経費をカバーするために各住戸の所有者が毎月支払う費用のこと |

| 固定資産税 | 土地や建物などの固定資産を所有している人が毎年支払う地方税のこと |

| 火災保険料 | マイホームが火災や自然災害によって損害を受けた際に、その修復費用などを補償するために加入する保険のこと |

| 地震保険料 | 地震や津波、噴火による住宅や家財の損害を補償するための保険のこと。火災保険とセットで加入する必要がある |

これら住宅ローン以外に必要となる住居費は家を維持するために必要不可欠なものなので、これらを無視して生命保険の必要保障額を計算してしまうと、後で家計に大きな負担がかかることも。

死亡保障を減らす際にはこれら住宅に関わる全体的なコストまでしっかりと計算した上で、保障を適切に設定するようにしましょう。

2.フラット35の場合、団信は任意加入なので注意を

住宅ローンを組んだとき、基本的に団信は強制加入です。住宅ローンを借りる際、団信に入ることは大前提なので、むしろ団信に入れない=住宅ローンを借りられないということを意味をします。

しかし、団信なしでも借りられる住宅ローンがあります。それは住宅金融支援機構が出している「フラット35」です

フラット35で住宅ローンを組む場合、団体信用生命保険(団信)が任意加入となっているため、加入しないという選択肢をとることができます。

もちろん団信に加入しない場合、借り主が死亡や高度障害になった際にローン残高が返済されないため、残された家族がその負担を引き継ぐことになりかねません。

そのため、たとえフラット35でも団信には加入した方がいいのですが・・・健康状態等により団信に加入しないこともあるでしょう。

そのような場合、すでに加入済みの生命保険を解約してしまうと死亡保障がなくなってしまい、万が一のリスクに備えられなくなってしまうことも。

このフラット35のように、住宅ローンを組んだからといって必ず団信にも加入しているとは言い切れないケースもあります。

生命保険の見直しをする際は、どのような団信に加入しているのか?一度確認してみてくださいね。

なお、当店でご相談いただく場合、契約内容がわかるものをお持ちいただけましたらお調べいたします。

3.共働き家庭の場合の注意点

共働きの家庭が生命保険を見直す際に注意すべき点は、夫婦それぞれの収入に依存して家計が成り立っている場合、団体信用生命保険(団信)だけでは十分でないことが多いという点です。

共働き家庭では夫婦双方の収入を前提に住宅ローンの返済計画を立てることが多いため、一方が働けなくなった場合、もう一方の収入だけではローン返済や生活費を賄えなくなるリスクがあります。

たとえば、住宅ローンを夫婦ペアローンで組んでいた場合。夫婦のどちらかに万が一のことが起き、団信で一方の住宅ローンの持ち分が完済されたとします。

しかし、残された方の持ち分は残るのでそのまま返済を続けなければなりません。

特に共働きで家事や育児をシェアしていた場合、シングルファーザー(マザー)になってしまうと家事・育児の負担は残された家族にふりかかります。そのような状況でも、

- 従来の収入を維持できるのか?

- そのまま自分の持ち分である住宅ローンの残りを返済できるのか?

など、一度は考える必要があるでしょう。

このように団信は借り主が死亡したり高度障害になった際にローンを完済するものですが、共働き家庭では、どちらかが収入を失った場合に備える保障が不十分である可能性も。

共働きの方が住宅ローンの団信を前提に生命保険を見直す場合、むやみに死亡保障額を減らすだけでなく必要に応じて追加の保障を増やすことも検討してみましょう。

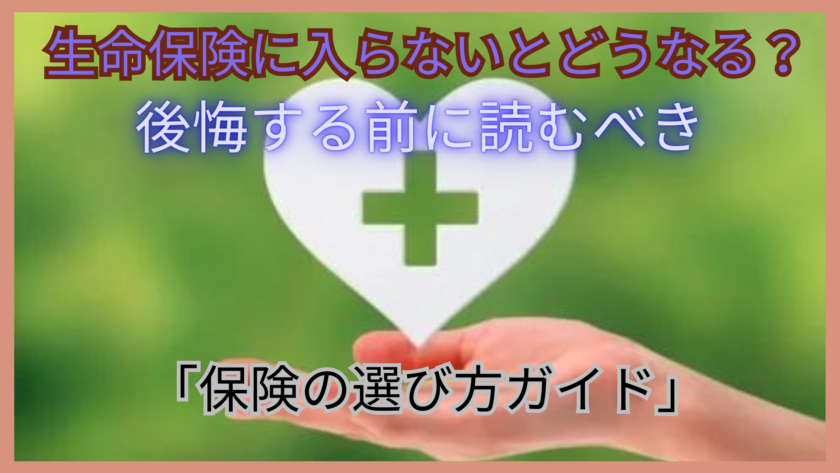

4.リストラや病気など返済不能へのリスクは別の保険で!

住宅ローンを組んだ際、生命保険の見直しは必要ですが、リストラや病気などで返済不能となるリスクについては団体信用生命保険(団信)だけではカバーできません。

そのため、別の保険で備える必要があります。

というのも加入が義務付けられている団信(一般団信)は、住宅ローンを組んだ際に万が一借り主が死亡または高度障害になった場合にローンを完済するものになります。

リストラや、がんなどの病気による収入の減少や一時的な労働不能状態については、一般団信では対象外となることも多いもの。

もちろんオプションで、がん団信など保障をプラスできるところはあります。

しかし、こういったオプションをつけなければ、基本的に上記のようなリスクには対応できません。また、団信の内容は後から変更することもできません。

もしオプションの団信をつけておらず一般団信にしたけれど「やっぱりがんなどの病気で住宅ローンを返せなくなるのが不安」という方は、がん保険など別の保険を検討してみましょう。

あなたも保険の見直しをしてみませんか?

住宅を購入すると家計やリスクが大きく変わるため、生命保険の見直しが必要になります。

しかし、「どこをどう見直せばいいのか?」「現在の保障額で本当に大丈夫なのか?」と不安に思う方も多いでしょう。

ましてや、住宅にかかわる費用はなにも住宅ローンだけではありません。修繕費や固定資産税、火災保険料など、総合的にみて必要保障額は足りているのか?計算する必要があります。

しかし、そういった必要保障額の再計算やリスクに対する適切な対策を考えるのは、正直難しいですよね。

そこで、専門のアドバイザーに相談してみませんか?

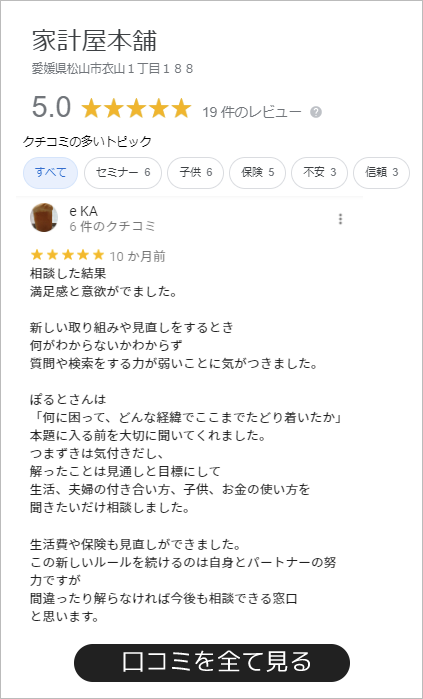

当店では、住宅ローンや現在入られている保険の契約内容に基づいてお客様に最適な保険プランをご提案いたします。

保険のことがよくわからないという方でも安心してご相談いただけるよう、わかりやすく丁寧にアドバイスいたしますので、ぜひ一度ご相談くださいね。

なお、相談をご希望の方はこちらのご予約フォームよりお問い合わせください。(ご相談の際にはお手持ちの住宅ローン契約書や保険証券をご持参いただけますと幸いです)