2024年から新しいNISA制度が始まるにあたって、投資をスタートさせてみたいと思ってはいませんか?

しかし一方で、投資が怖いと思っているとなかなか始めるにも不安がつきまといます。

- 投資は元本割れすることがある

- 貯金が一番リスクが低いと思っている

- 投資=ギャンブルと思っている

しかし、よく聞く投資のリスクとは「ブレ幅」の大きさのことなのです。

「え?ブレ幅ってどういうこと?」って思った方!この記事では「投資が怖い」「投資にはリスクがある」と思っている方のために書きました。

投資は怖い、NISAにはリスクがあると思って投資を始められない方はぜひ最後までご覧ください。

そもそも投資における「リスク」って何?

投資におけるリスクは、一般的なリスクの意味とはやや異なります。

では、どういう意味で使うのか?ここでは投資におけるリスクの意味を解説しましょう。

投資に対する一般的な恐怖と誤解!投資におけるリスクとは「ブレ幅」のこと

よく「投資にはリスクがある」といわれていますが、リスク=危険という意味ではありません。

実は投資におけるリスクとは「資産価値のブレ幅」のことをいいます。

ブレ幅が大きい

→価格がかなり上昇することもあれば、大暴落することもある

ブレ幅が小さい

→価格の変動は少ない・値動きは安定している

実際に株式と債券、定期預金の3つを比較してみました。

| 株式 | ブレ幅が大きい 株式市場は大きなブレ幅を示すことがあります。特に、一日の中で数パーセントの価格変動が見られることも。 |

|---|---|

| 債券 | ブレ幅が小さい 通常、債券は株式よりもブレ幅は低いですが、利率変動や信用リスクにより価格が変動することはあります。 |

| 定期預金 | ブレ幅はほとんどない 現在の定期預金は利息がほとんどつかないので、ブレ幅はほとんどないといえます。 |

このようにみると、債券や定期預金に投資した方が安心なのでは?と思われるかもしれません。

しかしリスクが小さいということは、価格が大きく上昇することも少ないということ。

投資はリターンを狙うことが目的なので、必ずしもリスクが大きいことはデメリットにはなりません。

そのため、確実に貯めておきたいお金は定期預金などで確保しておき、リターンを狙いたいものはリスクをとって運用していくことが重要なのです。

元本割れへの恐れとその現実

相場は上がったり下がったりを繰り返します。しかし、時には市場が大暴落してしまい元本割れしてしまうことも。

たしかに投資にはこのような元本割れが一つのリスクとして存在します。もしそうなってしまったら怖いと思う気持ちも自然な反応です。

しかし適切にリスク管理を行っていれば、その影響を軽減することは可能。さらに相場が良いときはこまめに資産を売却して利益確定させておくのも有効です。

また、市場は短期的には予測不能な動きをすることがありますが、経済発展伴って長期的には成長していく傾向があります。

もし元本割してしまった場合は、相場が回復するまで待つというのも手です。

投資とギャンブルの違い

ここまでは投資におけるリスクについて解説してきましたが、投資に馴染みがない方の中には「投資=ギャンブル」だと勘違いされることも。

しかし、この考え方は明確に否定できます。投資はギャンブルではありません。

もちろん投資の中にはギャンブルのように短期的な勝ち負けを狙う手法も存在します。

そういったものは「投機」とも呼ばれており確かに存在はしているのですが、利益を出すのはなかなか難しいのが現実。

投資初心者の方はそういったギャンブル的な要素の高い手法に最初は手を出さず、手堅く利益を狙っていける手法を採用するべきと言えるでしょう。

リスクを軽減する運用戦略「分散×長期」

投資におけるリスクとは資産価値のブレ幅のことであるから、必ずしもリスクがあることは悪いことではないことをおわかりいただけましたでしょうか?

しかし、自分の資産が1日にして半減してしまったとしたら?さすがにそれは辛いですよね。

そこで運用資産のリスクを軽減するための戦略を3つご紹介します。

- 時間の分散

- 資産の分散

- 長期運用

なお、この手法は2024年から始まる新NISAでも活用できるのでぜひ実践してみてください!

1.購入する時期を分散させる(時間の分散)

まずご紹介するのが「時間の分散」です。

たとえば一括投資した場合、その後相場が上昇すればいいのですが、逆に下がってしまった場合は一気に資産も目減りしてしまいます。

そこで用いられるのが「ドルコスト平均法」という手法です。ドルコスト平均法とは一定の金額を一定の周期で投資する方法のこと。

ドルコスト平均法では、市場が下がったときにより多く購入し、上がったときには少なく購入します。これにより購入価格の平均を下げ、リスクを減少させることができるのです。

ドルコスト平均法のイメージ図

特に新NISAでは誰でも簡単にと積立投資できるようになっているので、投資初心者の方はまずはこの手法から試してみることをおすすめします。

2.種類や地域など投資先を分散させる(資産の分散)

次にご紹介するのが「資産の分散」です。

資産の分散とは文字どおり異なる資産クラス(株式、債券、不動産など)に投資すること。

また資産クラスだけでなく、地域や産業などの投資先も分散させることが重要です。

このように資産クラスや投資先を分散させることで、特定の市場の下落がポートフォリオ全体に与える影響を減らし、より安定したリターンを追求することができます。

3.長期間、運用する(長期投資)

最後にご紹介するのが「長期運用」です。

市場が暴落すると投資の世界から退場したくなる(=投げ売りしたくなる)心理が働くもの。しかし、長く運用を続ければリターンはプラスに働くという過去のデータもあります。

もちろんこの先も過去のデータのようにいくとは限りませんが、元本割れするリスクを減らしたいなら長く運用を続けることが重要です。

相場によって一喜一憂してしまいがちな方こそ、一度設定したらあとはほったらかしにして、その他のことに集中した方がいいでしょう。

ちなみに長期投資についてはこちらの記事でも解説しているので、あわせてご覧ください。

関連記事:投資初心者でもOK!今すぐ始められる「NISA講座」

投資信託を積み立てる「積立投資」がおすすめ

投資初心者が新NISAを始めるなら、まずは投資信託を積立購入していく「積立投資」のスタイルがおすすめです。

なぜなら積立投資はリスクを軽減する運用戦略

- 時間の分散

- 資産の分散

- 長期運用

これらすべての要素を取り入れた投資をしやすいからです。

とはいえ、実は積立投資よりも「一括購入」の方が、短期間で大きな元本に対して複利の効果を得られやすいので有利なんですよね。

しかし、その投資したタイミングが相場の山で、あとは下がっていく一方だった場合、一括投資は危ないと言えるでしょう。

せっかく投資した財産が一気に目減りしていく場面に直面してしまうと「やっぱり投資は怖い」ということで投資を続けられなくなってしまう方も。

そのため、投資初心者の方はまずはリスクを軽減するべく購入時期を分散する「積立投資」をおすすめします。

もし資金に余裕があれば、積立投資とは別にスポット購入の形で買い増していくのもいいでしょう。

もちろん投資信託にも「リスク」はある

とはいえ、投資信託へ投資するにも以下のようなリスクはあります。

| 価格変動リスク | 投資信託における価格変動リスクは、市場の変動によって投資信託の価値が上下するリスクを指します。このリスクは、投資信託が保有する資産の市場価値の変化に直接影響されます。 |

|---|---|

| 為替変動リスク | 投資信託における為替変動リスクは、外国通貨で評価される資産に投資する際に、為替レートの変動によって投資の価値が変動するリスクを指します。これは特に、外国株式や債券に投資する国際的な投資信託で顕著です。 |

| 金利変動リスク | 投資信託における金利変動リスクは、金利の変動が特に債券や債券を含む投資信託の価格に与える影響です。金利が上昇すると、既存債券の価値は下がり、逆に金利が下がると価値は上がる傾向があります。 |

| 流動性リスク | 投資信託における流動性リスクは、投資家が所望する時に、望ましい価格で、迅速に資産を売買できない可能性に関連するリスクです。特に市場の混乱時や特定の資産クラスでこのリスクが顕著になることがあります。 |

| 繰り上げ償還リスク | 投資信託における繰り上げ償還リスク(投資信託が運用を終了すること)は、特に債券を含むファンドに関連し、発行者が経済的利益を追求して債券を予定より早く償還することによって投資家が期待していた利回りが得られないリスクです。 |

| カントリーリスク | カントリーリスクは、特定の国に投資する際に発生する政治的、経済的、社会的不安定性に起因するリスクです。これにより、その国に投資した資産の価値が影響を受ける可能性があります。 |

これらのリスクを軽減するためには、やはり分散投資を意識することが重要です。

また繰り上げ償還リスクを減らすためには、あまりにも純資産総額が少ないファンドは避けることも意識してみてください。

投資初心者へ3つのアドバイス

投資にはリスクがある=資産価値が上がったり下がったりする(ブレ幅がある)という意味でしたが、分散投資や長期運用することで軽減できる旨をお伝えしてきました。

それを踏まえて、投資初心者はどんなことに気をつけて投資すればいいのか?3つのポイントを踏まえて解説したいと思います。

- 少額から始める

- 投資は余剰資金で行う

- 資産価値が下がっても感情にまかせて売却しない

1.少額から始める

1点目ですが、投資は少額から始めることをおすすめします。

証券会社にもよりますが、投資信託は100円から購入できるところもあるんですよ。

まずは少額から投資してみて、日々の値動きになれてきたら積立額を増やしてみるといいでしょう。

2.投資は余剰資金で行う

2点目ですが、投資は必ず「余剰資金」で行うことをおすすめします。

生活費やすぐに使う予定のある資金まで投資に回すことは正直おすすめしません。

ときに無理してまで積立額を増やそうとされる方はいますが、必ず無理のない範囲で行うようにしましょう。

3.資産価値が下がっても感情にまかせて売却しない

3点目は、下降相場で資産価値が下がっても感情にまかせて売却しないことです。

投資初心者の場合、多少の値動きには耐えられても大幅に資産価値が下がってしまうと精神的に耐えられずに売却(損切り)してしまう方がいます。

とはいえ、感情にまかせて売却するのは正直おすすめしません。特にインデックス投資の場合、下がったときこそ多く積立できるのです。

このメリットを生かすためにも、焦って売却せず、相場が回復するまで待ちましょう。

ファイナンシャルプランナーにNISAのことを相談してみませんか?

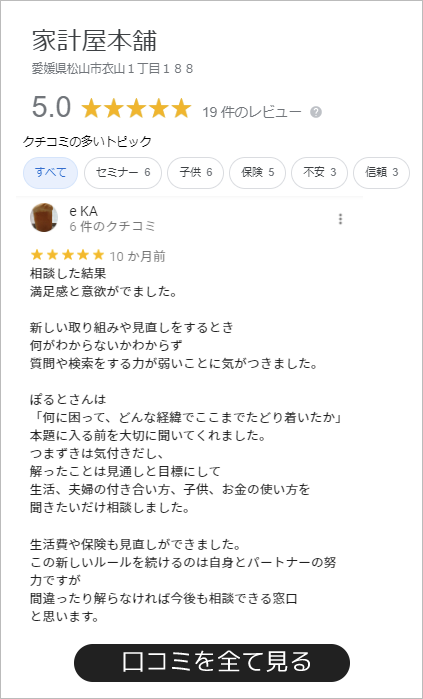

投資は怖いって思っていたけれど、やっぱり始めてみようかなと思われた方。ぜひ当店のファイナンシャルプランナーに相談してみませんか?

なお当店「家計屋本舗」では、家計や保険のことだけでなくNISAやiDeCoなどの投資についてもご相談いただけます。

NISAを始めてみたいけれど、投資は怖いのでスタートできない方はぜひ一度ご相談ください。