「まだ保険に入っていないけれど、どうしよう」

保険は大事だとわかっていても、保険のことって難しそうだしついつい後回しにしてしまっていませんか?

しかし、人生はいつ、何が起きるかわからないもの。特に子育て世代だと、のこされた家族の生活費などを考えると生命保険はほぼ必須といっていいでしょう。

では、生命保険に入っていなかった場合、どんなことが起こりえるのか?生命保険に加入しない場合のリスクについて解説します。

生命保険に入らないとどうなる?

生命保険に入らずに万が一亡くなってしまった場合、具体的には以下のようなリスクがあります。

- 生活費が足りなくなる

- 教育費が足りなくなる

- 老後資金が足りなくなる

ここからは、それぞれのリスクを詳しく見ていきましょう。

生活費が足りなくなる

まず考えられるリスクは、のこされた家族の生活費が不足することです。

もちろんのこされた家族に収入があれば、それで家族の生活費はまかなえるかもしれません。さらに条件しだいでは遺族年金を受け取ることも可能です。

ちなみにお子さんがいる場合、年間約100万円(※お子さんおひとりの場合)ほどの遺族基礎年金が支給されます。

遺族年金について詳しく知りたい方は、こちらの関連記事をご覧ください。

関連記事:30代は保険見直しの絶好のタイミング!今すぐ見直しするべき理由とは?

ただし生活費が不足しそうであれば、そこは保険の出番。万一が起きてからは間に合いません。生活費が不足する恐れがある方は、生命保険への加入を検討しておきましょう。

教育費が足りなくなる

生活費はやりくりできたとしても、次に問題となるのが「お子さんの教育費」です。

最近は共働きカップルが増えていますし、配偶者に万が一のことが起きたとしても「自分の収入」と「遺族年金」があれば生命保険は不要と考える方もいらっしゃるかもしれません。

しかし、教育費は高額になりがちです。特に大学進学費用なんてひとり1,000万円近くかかるとも。

生命保険にさえ入っておけば学費を用意できたかもしれないのに、お金が足りないがゆえに希望する進路をあきらめることになってもいいのでしょうか?

このように、生活費はできたとしても教育費に備えておきたいなら、生命保険への加入を考えておきたいものです。

関連記事:教育費っていくらかかる?地方だからこそ気をつけたいポイントも解説します

老後資金が足りなくなる

生活費をなんとかやりくりできて、お子さんも無事に独立させることができたとしても、最後に待ちかまえているのが「老後資金問題」です。

特に老後資金はひとり2,000万円とも、それ以上とも言われています。

もちろん老後資金を用意できる余裕まであるなら、それこそ生命保険は不要といっていいでしょう。

ただし生活費や教育費まではなんとか確保できたとしても、老後資金まで用意できる余裕がある方は意外と少ないもの。

生命保険に入るのであれば、ぜひ老後までを見越した上で必要な保障額を確保することをおすすめします。

生命保険に入るべき人・いらない人

生命保険が必要か?それとも不要か?というのは、ご家庭の状況にもよります。正直、収入や資産に余裕がある方は保険に入らなくても大丈夫という人はいるのも事実です。

では、保険に入っておくべき人とはどういった人なのでしょうか?詳しく見てみましょう。

生命保険に入らなくてもいい人

最近はSNSなどでもよく「保険は不要」「保険は入らなくてもいい」という意見もあり、本当に保険がなくても大丈夫なのか知りたい方もいるのではないでしょうか?

保険のプロから言わせてもらうと、生命保険に入らなくてもいいという人は以下のような方だけです。

- 収入や資産にかなり余裕がある人

- 扶養する家族がいない独身の方

ここに当てはまる人以外の方、特に子育て世代の人にとって保険はほとんど必要といえます。

生命保険に入るべき人

配偶者やお子さんがいる方は、ご家族のためにも生命保険に入るべき人といえるでしょう。

ちなみに、ご主人だけ生命保険に加入しているけど、専業主婦(主夫)の方は収入がないので生命保険はいらないのでは?と思うかもしれません。

ですが、本当に生命保険は不要なのでしょうか?

実は専業主婦(主夫)の方がいないと、のこされた配偶者の方が今までのように働けないというケースは多いのもの。

たとえばお子さんのお迎えに間に合わないので、時短勤務となって収入が大幅に下がった…なんてことも十分にありえる話です。

そういったことも考えると、やはり専業主婦(主夫)の方にも生命保険は必要と思いませんか?なお、具体的に必要な保障額については当店でも試算いたしますのでお問い合わせください。

どんな保険にどれくらい入るべき?生命保険の選び方

では、具体的にどのような保険にどれくらいの保障額で入ればいいのか?生命保険の選び方について解説していきたいと思います。

必要な保険の考え方

まずは必要な保険の考え方を押さえておきましょう。

保険というのは、リスクに対して経済的な負担をカバーするために入っておくもの。具体的には以下の3ステップで考えるとムダがありません。

| Step1 | 収入見込みや資産額、支出額などを計算して不足額を算出する |

|---|---|

| Step2 | 公的保障額(遺族年金等)を計算する |

| Step3 | それでも不足する額を計算する |

この「Step3」で出てきた額が、生命保険の入っておくべき最低限の保障額となります。もし、現在まったく生命保険に入っていなくて扶養家族がいるなら、今すぐ加入を検討してください。

また、ご家族が亡くなられてしまうと精神的に落ち込んでしまい、なかなか働きに出られず収入が途絶えてしまう方もいます。

そんなときに助けになってくれるのは、やはりお金なのです。

お金はあればゆとりをもって生活を立て直すことができるので、できれば最低限必要な額+少し余裕を見て保険に入っておくのもいいでしょう。

関連記事:【保険貧乏に要注意】保険に入りすぎてない?どれくらい必要かFPが解説します

生命保険の種類

最低限必要な保障額がわかったところで、次は生命保険選び!・・・といきたいところですが、その前に覚えておいてほしいことがあります。

それは、生命保険の種類についてです。

そもそも生命保険って数種類あるってご存じでしたか?主なタイプは下記の3タイプとなります。

| 終身保険 | 定期保険 | 収入保障保険 |

|---|---|---|

|  |  |

| 一生涯保障が続く 途中で解約した場合は解約返戻金を受け取れる | 一定期間のみ保障される 保険金額は変わらず一定 | 一定期間のみ保障される 経過年数とともに受取額は減る分、保険料は割安 |

各保険にはメリット・デメリットはあるものの、多くの死亡保障が必要な方には「収入保障保険」を軸に生命保険を組み立てていくことをおすすめします。

具体的に必要な保険はこれ!

死亡保障が多めに必要な方は「収入保障保険」がおすすめ!

というのも、収入保障保険は保険金の受け取り額が減っていくというタイプゆえに、割安な保険料で大きな保障額を得られるというメリットがあるからです。

もちろん、受け取り額が減っていくのは不安という気持ちもわかります。しかし、時間がたつにつれて必要な保障額(特に生活費)は減っていくので、実はこの保険の形って非常に合理的な仕組みになっていると言えるのです。

ちなみに独身で扶養する家族がいない場合、生命保険はそこまで必要ありません。もしお葬式代などの死亡整理資金を用意できない場合は、定期保険に加入するという方法もあります。

保険でなくてもいいものも存在する

ここまでは保険の重要性について解説してきました。保険はリスクをカバーするための重要な手段です。しかし、なんでもかんでも保険でまかなうべきとは思ってはいません。

その代表例が「学資保険」です。

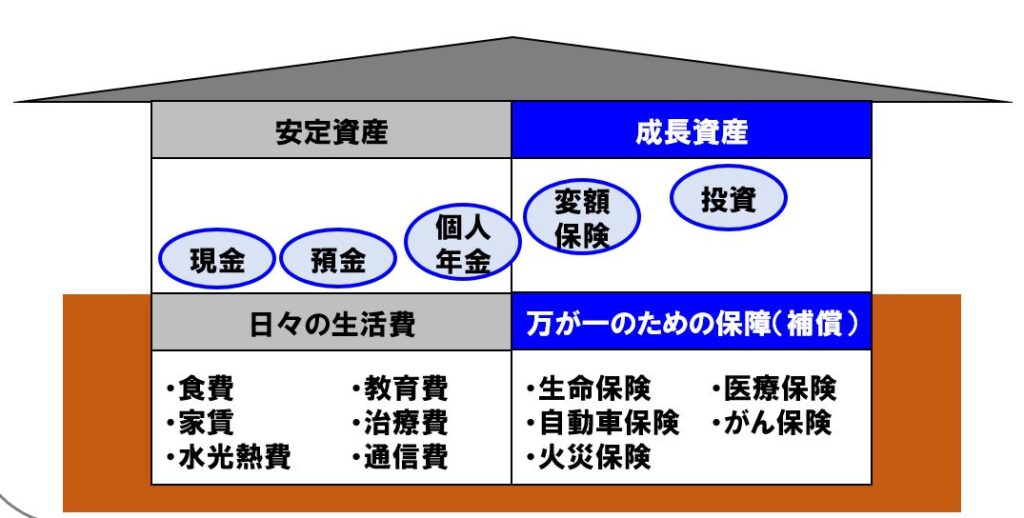

上記の図は「ファイナンシャルハウス」といって、私たちは日々の生活費や保障といった家計の土台の上に資産をつくっていくことを提唱しています。

学資保険はこの表でいうと、生命保険(万が一のための保障)+安定資産を組み合わせた金融商品ですが、何も1つの商品にまとめる必要はありません。

万が一のための保障と資産って、別々にわけてもいいと思いませんか?

私たちは保険代理店でありながら、すべてを保険でカバーすべきとは考えておりません。

死亡保障などは生命保険でないといけませんが、資産をつくっていく上では安定資産だけでなく投資などの成長資産を育てていくという方法もあります。

カバーすべきリスクに対しては保険を活用しつつ、資産を築いていきましょう。

関連記事:ファイナンシャルプランナーに保険相談するメリット3選

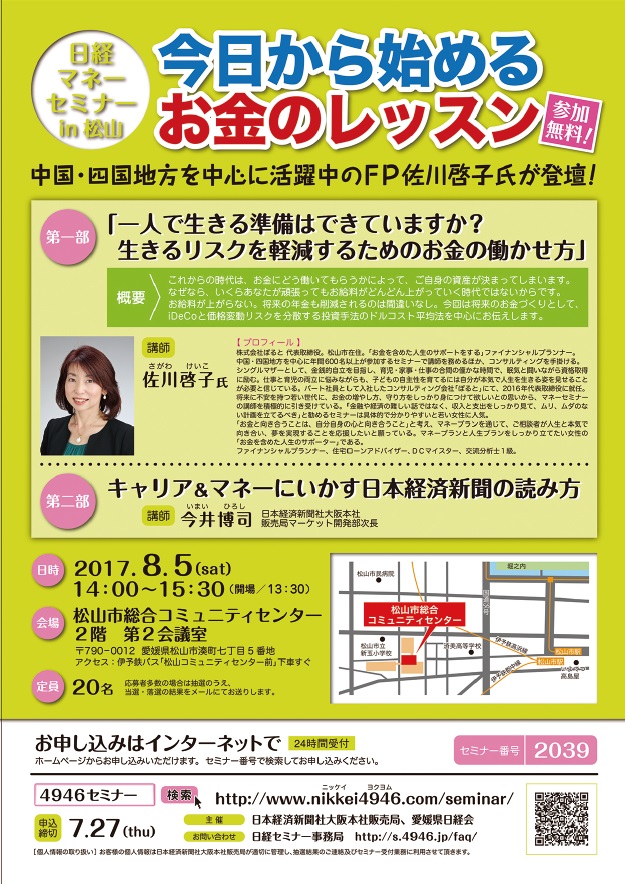

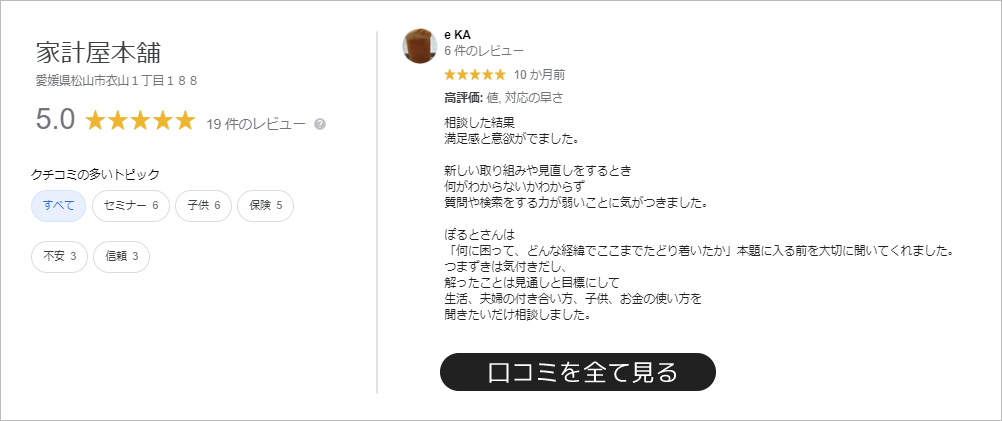

愛媛県松山市で保険の相談をするなら口コミNO1の保険のぽるとへどうぞ

今回は生命保険に入らなかった場合のリスクについて解説してきました。

人生にはいつ、何が起こるかなんて誰にもわかりません。

特に「結婚した」「お子さんが生まれた」など人生のライフステージが変わった方は、ご家族のためにもぜひ生命保険への加入を検討してみてくださいね。

なお、当店は保険の相談だけでなく固定費の見直しや資産運用といったご相談も受付中!ゆくゆくは資産運用にまでチャレンジしてみたいという方のお力にもなれるかと思います。

まずは一度、私たちに相談してみませんか?ご相談はこちらの予約フォームからどうぞ。