「将来に備えて、確定拠出年金を始めた方がいいよ」という話を聞いたことはありませんか?

ただ、調べていくうちに確定拠出年金にはデメリットがあることを知って、不安になっている方もいるかもしれません。

確かに確定拠出年金にはデメリットが存在します。しかし、そのデメリットを許容できるかどうか?は人によりますし、デメリットを上回るメリットだってあります。

そこで当記事では、確定拠出年金のデメリットを正直にお伝えしたいと思います。

最後まで読めばデメリットまで理解できるようになりますので、これから確定拠出年金を始めるべきか?判断する際の参考にしてみてくださいね。

「確定拠出年金の仕組みが理解できるレポート」を

無料でプレゼント!

詳しくは下のボタンからどうぞ。

確定拠出年金の3つのデメリット

確定拠出年金の主なデメリットは以下の3つです。

- 60歳までお金を引き出すことができない

- 運用のリスクは自分で負うことになる

- 手数料がかかる

それでは詳しく見ていきましょう。

1.60歳まで引き出すことができない

確定拠出年金の最大のデメリットは、なんといっても60歳まで引き出せないこと。

確定拠出年金は将来のための「年金」なので、NISAと違って積み立てたお金を運用中は簡単に引き出せない仕組みになっているのです。

もし今あなたが30代だとすると、これから車やマイホーム購入、お子さんの進学が控えていて資金が必要な場面も出てくることでしょう。

そういった場面でも基本的には60歳までは引き出せません。確定拠出年金の掛け金を高く設定しすぎると、かえって家計が大変になってしまうかもしれないので気をつけましょう。

2.運用のリスクは自分で負うことになる

2つ目のデメリットは、運用のリスクは自分で負うということです。

わかりやすく言うと、自分の選択した結果しだいで年金資産が大幅プラスになることもありえるし、逆に全然増えず、むしろマイナスになる場合もあるということ。

ただ運用商品を選ぶのが難しいからといって、運用する商品を選ばずに初期設定のまま放置していると、思ったようなリターンは得づらくなります。

将来に向けてどのような運用をしていくのか?は自己責任となりますので、運用する商品はきちんと選ぶようにしましょう。

なお、確定拠出年金のおすすめの運用方法についてはこちらの関連記事をご覧ください。

関連記事:確定拠出年金のおすすめの運用方法

3.手数料がかかる

3つ目のデメリットは、確定拠出年金には手数料がかかるという点です。

確定拠出年金には以下の3つの段階で手数料がかかります。

- 口座を開設するとき

- 運用しているとき

- 年金を受け取るとき

企業型の場合は①と②は企業側が負担してくれるので③のみで済みますが(ただし規約による)iDeCoの場合は①~③すべてが自己負担となります。

このように確定拠出年金には手数料がかかるという点も踏まえて、手数料負けしない運用を考えていきましょう。

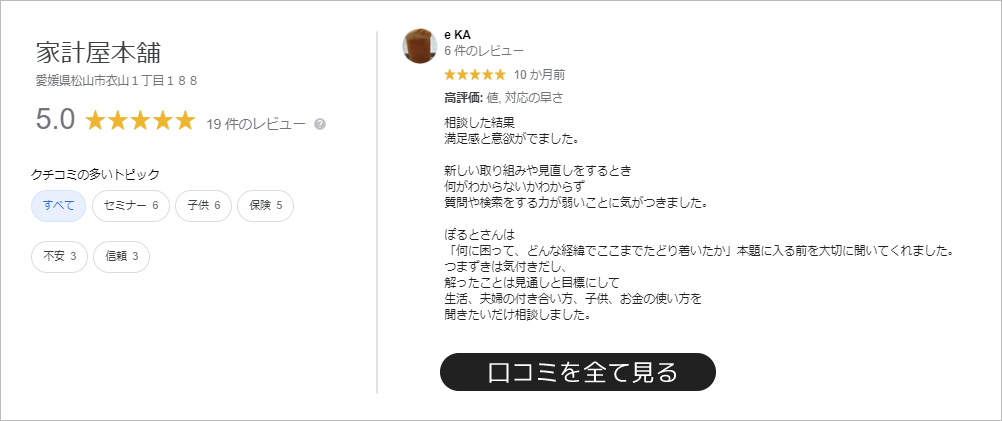

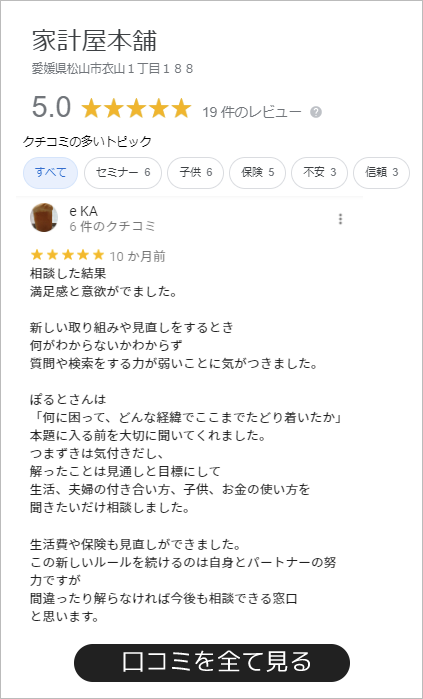

家計屋本舗では資産運用に詳しいFPが在籍しております。確定拠出年金の運用方法でお困りの方はぜひご相談ください。

【一部の方が対象】確定拠出年金のデメリット

ここまでは確定拠出年金に加入する人すべての方に共通するデメリットをご紹介してきましたが、デメリットはこれだけではありません。

ここからは、一部の方にとってはデメリットと感じる点を挙げてみました。

- 企業型DCに加入している人

- 選択制DCの人

- 60歳まで10年未満の人

- 退職金や企業年金がある人

- 専業主婦(主夫)の人

企業型の人は商品リストが決められているため選びづらいかも?

企業型DCの人は勤務先によって運営管理機関が決められているので、運用する商品も決められたリストの中から選ばないといけません。

もちろん運用したいなと思える商品があればいいのですが、自分が積極的に運用したいと思えるような商品がない場合、企業型DCに加入していること自体デメリットに感じることも。

そのような場合、

- iDeCoを併用する

- NISAを活用する

といったことも検討することをおすすめします。

関連記事:【企業型・iDeCoの違いは?】確定拠出年金の仕組みを解説

選択制DCの場合は厚生年金が減るかも

企業型DCの一種である「選択制DC」に加入する場合、将来もらえる厚生年金の額が減るというデメリットがあります。

そもそも選択制DCとは、お給料の一部を企業型DCの掛け金として拠出するか、給与(賞与)としてそのまま受け取るか?を選べる制度のこと。

企業型DCの掛け金として拠出する方を選ぶと、掛け金には厚生年金保険料がかからないので厚生年金保険料の支払いは少なくて済みます。

しかし厚生年金保険料の支払いが少ないということは、将来の年金額もそれに応じた金額になる(=少なくなる)という話なんですね。

ただし将来もらえる厚生年金の額が減ったとしても、それを上回る金額を確定拠出年金で用意できたらOK!

そのためお勤め先が選択制DCを採用している場合、

- 企業型DCの掛け金として拠出する

- 企業型DCに加入せず、お給料として受け取る

どちらの方が自分にとってメリットがあるか?よく考えてみることをおすすめします。

60歳まで10年未満の人は、60歳からは受け取れない

確定拠出年金は60歳まで受け取れないのがデメリットだとお伝えしましたが、50歳以上から確定拠出年金を始める方は要注意。

というのも、確定拠出年金の最低運用年数は10年間必要なので、60歳の時点で10年未満の方は60歳では受け取れません。具体的に受け取れる年齢は以下のとおりです。

| 通算加入者等期間 | 受け取り開始可能年齢 |

|---|---|

| 10年以上 | 60歳 |

| 8年以上10年未満 | 61歳 |

| 6年以上8年未満 | 62歳 |

| 4年以上6年未満 | 63歳 |

| 2年以上4年未満 | 64歳 |

| 1月以上2年未満 | 65歳 |

最近は60歳以降も働かれる方が多いので、必ずしも60歳で確定拠出年金を受け取る必要はないかもしれません。

しかし加入期間は長ければ長いほど有利ですので、もし確定拠出年金の加入を考えているのであればできるだけ早めに加入することをおすすめします。

退職金や企業年金がある人は要注意

確定拠出年金を受け取るときは、以下のような控除を使えるという点で税制上メリットがあるといわれています。

- 退職所得控除を使える(一時金で受け取る場合)

- 公的年金控除を使える(年金で受け取る場合)

ただし、退職金や企業年金がある方は注意が必要です。

というのも、退職金や企業年金を受け取れる方は上記の所得控除の枠を使い切ってしまい、確定拠出年金を受け取るときに結局、税金がかかってしまうケースも。

そもそも退職金や企業年金の制度が残っている会社員・公務員の方は、iDeCoの上限額が少なめに設定されているのもそういった理由があります。

確定拠出年金は受け取り方も重要になりますので、確定拠出年金を始める前にはお勤め先の制度をチェックすることもお忘れなく。

専業主婦(主夫)の人は所得控除による節税メリットがない

専業主婦(主夫)の方も、確定拠出年金(iDeCo)に加入できます。

ただし専業主婦(主夫)で課税所得がない方は、確定拠出年金の「掛け金を全額所得控除にできる」というメリットを生かせません。

もちろん「運用益は非課税」「(退職金がないので)受け取り時に課税される可能性は低い」とメリットがないわけではありませんが、世帯全体で考えると優先度は低くなるでしょう。

もし専業主婦(主夫)の方で確定拠出年金に加入しようか迷っているならば、

- 収入があるパートナーを優先して確定拠出年金に加入する(掛け金を増やす)

- 確定拠出年金ではなくNISAを優先する

などを先に考えてみてはいかがでしょうか?

確定拠出年金にデメリットしかないはウソ!やらないとどうなる?

ここまでは確定拠出年金のデメリットをご紹介してきました。

確定拠出年金にはこれだけデメリットがあるので「やっぱりやらない方がいいのではないか?」と思ったのではないでしょうか。

しかし確定拠出年金を活用しなかった場合、老後資金が足りなくなる恐れがあります。

さらに最近では退職金の制度自体がないところも増えています。

以前の日本では退職金+年金で老後資金をまかなうのが定番でしたが、退職金が減らされている・廃止されているところが増えてきている今、そのような方法で老後資金を用意するのは難しいですよね。

退職金もない、年金も減らされるかもしれないのに今、何も対策せずに老後を迎えたら大変なことになると思いませんか?

もちろん老後資金を用意する方法は確定拠出年金だけではありません。他の方法(預貯金・保険・NISA等)でも老後資金を用意できるならそちらでも大丈夫です。

とはいえ、確定拠出年金にはデメリットはありつつも、

- 運用先をきちんと選ぶ

- 長期で運用する

- 受け取り時は控除をうまく使う

この3つをしっかり考えてやっていけば、老後資金対策として非常に有効な手段であると言えます。

関連記事:確定拠出年金を始めるべき理由3選

確定拠出年金を始めるなら注意しておきたいこと3選

デメリットもありつつも、やっぱり推奨される「確定拠出年金」

今から始めようと思っている方に注意しておきたいことを3点ご紹介します。

- どれだけ掛け金を払うか?家計と相談する

- 運用方法をきちんと考える

- 受け取り方法は戦略的に

1.どれだけ掛け金を払うか?家計と相談して決めよう

確定拠出年金の掛け金は、高く設定しすぎて家計が破綻しないようにしましょう。

特にiDeCoの場合、掛け金をいくらにするか?は自由に決められます(ただし上限あり)ただし、確定拠出年金には原則60歳までは一切引き出せないというデメリットがありましたよね?

もちろん複利の効果を考えるなら、上限いっぱいまで掛け金を拠出して運用していく方が望ましいです。しかし老後を迎えるまでに家計が破綻したら元も子もありません。

家計の中からどれだけの掛け金を運用に回しても大丈夫なのか?はよく考えてから決めてください。もしわからなければ、ファイナンシャルプランナーに相談するのもおすすめです。

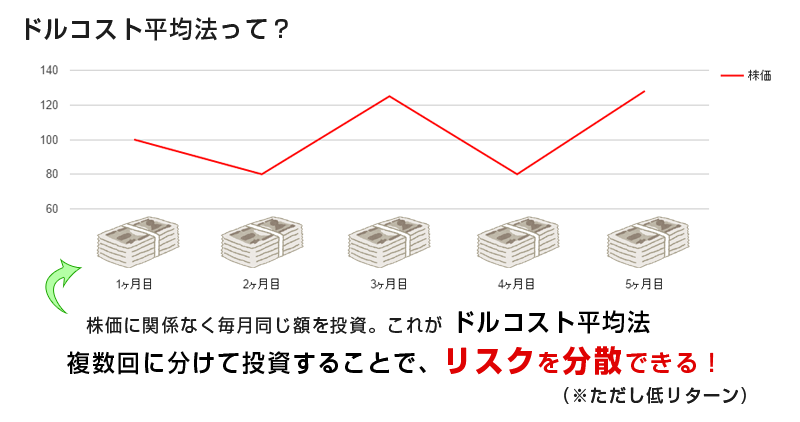

2.運用方法をきちんと考える

確定拠出年金の口座を開設したら、ほったらかしにするのは厳禁!というのも確定拠出年金には

- 運用リスクは自分が負う

- 手数料がかかる

というデメリットがあるのを覚えているでしょうか?

運用商品は考えて選び、必要だなと思ったタイミングで掛け金の配分を変更したりスイッチングしたりして、きちんと運用していくことが大切です。

なお家計屋本舗では、若いときは積極的に運用しつつ、年齢が上がるにつれて「安定型」の運用に切り替えていく運用方法をおすすめしております。

詳しくはこちらの関連記事で詳しく解説しているので、あわせてご覧ください。

関連記事:確定拠出年金のおすすめ運用方法

3.受け取り方法は戦略的に

確定拠出年金には、企業型・個人型どちらも受け取る際には振込手数料がかかります。そのため手数料を最低限で済ませたいなら「一時金で受け取る方法」がおすすめです。

とはいえ、退職金がある場合は要注意!退職金がある方は一時金で受け取る方法が必ずしもお得な受け取り方にならないこともあります。

そのため受け取り方法は戦略的に考えていく必要があるでしょう。

確定拠出年金はデメリットもあるけどメリットも大きい

確定拠出年金にはデメリットがあるというのは本当ですが、デメリットを上回るメリットが存在するのも確かです。

特に退職金がない方は確定拠出年金を積極的に利用しないと、十分な老後資金を準備できない可能性すらあります。

もちろん家計が破綻するほどの掛け金を拠出する必要はありません。しかし、早い時期から老後のために積み立てていくことで、老後2,000万問題も解決できるかもしれませんよ。

確定拠出年金を始めようか迷っているなら、今すぐ始めてみませんか?

なお家計屋本舗では確定拠出年金の加入に関することや運用方法などをご相談いただけます。まずはお気軽にお問い合わせください。