将来、年金だけで生活できるかな?と不安になったことってありませんか。

そんなあなたにおすすめしたいのが、公的年金に上乗せする仕組みの「確定拠出年金」です。確定拠出年金は老後資金を作る手段のひとつとして、とても有効なんですよね。

とはいえ確定拠出年金は途中で解約できないなどのデメリットもあるため、本当に始めた方がいいか迷ってしまう方も…。

そこで今回は、確定拠出年金についてわかりやすくご紹介します。確定拠出年金を始めてみたいけれど、どんな仕組みなのか?よくわからなくて困っている…という方のお役に立てれば幸いです。

下のボタンからお申し込みいただいた方に

「確定拠出年金の仕組みが理解できるレポート」を

無料でプレゼントしています。

確定拠出年金の制度を理解しよう

一言で確定拠出年金といっても、種類や加入できる人の条件が異なります。ということでまずは、確定拠出年金の基本的な仕組みを見ていきましょう。

確定拠出年金の基本的な仕組み

確定拠出年金とはその名のとおり「確定=決まった金額」を「拠出=掛け金を払う」ことで積み立てて運用する年金のこと。その結果に応じて将来もらえる年金額が変わってきます。

そんな確定拠出年金ですが、実は企業型DCと個人型(iDeCo)の2種類があるって知っていましたか?

2つとも自分で運用する商品を選び、運用した結果に応じてもらえる金額が変わるという点は共通するものの、加入条件などに違いがあります。違いについては次の章で詳しく見ていきましょう。

確定拠出年金に加入できる人の条件

確定拠出年金は種類によって加入できる人の条件が異なります。具体的には以下のとおりです。

| 企業型DC | 個人型(iDeCo) |

|---|---|

| 60歳未満の会社員で、勤務先が企業型DCを導入している人のみ | ・国民年金第1号被保険者(20歳以上60歳未満の自営業者とその家族、フリーランス、学生など) ・国民年金第2号被保険者(会社員、公務員など) ・国民年金第3号被保険者(専業主婦・主夫) ・国民年金任意加入被保険者 ※ただし、国民年金の保険料納付を免除(一部免除を含む)されている方は除きます。 |

企業型DCは勤務先が企業型DCを導入している場合のみ加入できますが、個人型(iDeCo)は国民年金の被保険者であれば基本的に誰でも加入できます。

なお、国民年金に任意加入している方は、以下の条件に当てはまる場合に加入することができます。

- 60歳以上65歳未満で、保険料の納付済期間が480月に達していない方

- 20歳以上65歳未満の日本国籍を有する海外居住者で、国民年金の保険料納付済期間が480月に達していない方

確定拠出年金は、他の年金制度と何が違う?

確定拠出年金は自分で作る「自分年金」のようなものと考えてもらってOKです。でも将来もらえる年金といえば、国民年金や厚生年金といった公的な年金もありますよね。

そこで確定拠出年金はそういった公的な年金とどういった違いがあるのでしょうか?主な違いは3つあります。

1つ目の違いは「加入が義務であるかどうか」です。

公的な年金は加入が義務づけられているのに対し、確定拠出年金への加入は任意となっています。

企業型DCでは自動的に加入となる場合と選択制の場合があり、選択制としている企業では

- 企業型DCに加入する

- 加入せずにお給料としてもらう

このいずれかを選ぶことが可能です。

2つ目の違いは「運用する商品を選べるのか?」です。

公的年金は年金積立金管理運用独立行政法人(GPIF)が運用するので、私たちは運用先を選ぶことができません。

それに対し、確定拠出年金は企業型・iDeCo問わず自分で運用商品を選ぶ必要があります。

資産運用なんてやったことないから、自分では選べない…というお声も聞きますが、ほったらかしにすると資産がうまくふえていかない可能性があるので気を付けてくださいね。

関連記事:確定拠出年金の商品選びに迷う方へ

3つ目の違いは「年金の受け取り方法」です。

| 公的年金 | 確定拠出年金 | |

|---|---|---|

| 受給できる年齢 | 65歳から | 60歳から |

| 受け取り方法 | 年金で受け取る | ・一時金で受け取る ・年金で受け取る ・一時金+年金で受け取る |

公的年金で受け取れる年金額は、基本的に納めた保険料によって決まりますが、確定拠出年金は受け取れる金額は運用しだいで変わってきます。

将来は公的な年金も受け取れるとはいえ、それだけで老後を過ごすのは厳しいのが現実。

さらに昔は一般的であった企業年金や退職金などの制度が廃止される傾向にあり、近年ますます確定拠出年金の重要性が高まってきています。

詳しくはこちらの記事で確定拠出年金ができた背景を解説しているので、気になる方はあわせてご覧ください。

関連記事:確定拠出年金(iDeCo)ができた背景

確定拠出年金のメリットとデメリット

将来への備えとなる確定拠出年金。メリットばかりではなくデメリットもあります。

確定拠出年金を始める前に、ここで確定拠出年金のメリットとデメリットを確認しておきましょう。

確定拠出年金のメリット

確定拠出年金のメリットは次の3つです。

- 掛け金が所得控除の対象になるので、税金や社会保険料の負担が少なくなる

- 運用利益は非課税で再投資にまわせるので、複利の効果で資産をふやすことができる

- 受け取り時に税制優遇がある(退職所得控除・公的年金控除)

まず掛け金が所得控除(小規模企業共済控除)になるという点は大きいですよね。

掛け金を積み立てるだけで税金や社会保険料を減らせるだけでなく、所得が関係する「保育料」も、もしかしたら下げられるかもしれませんよ?

さらに運用利益は非課税で再投資にまわせたり、受け取り時に税制優遇が受けられたりといったメリットもあります。

確定拠出年金のデメリット

確定拠出年金のデメリットは以下のとおりです。

- 60歳までお金を引き出すことができない

- 運用のリスクを自分で負うことになる

- 手数料がかかる

確定拠出年金のデメリットは、なんといっても60歳まで引き出せないということ。途中でお金が必要になっても基本的には引き出すことができない点には注意が必要です。

また、運用のリスクは自分で負うことになります。運用する商品は自己責任で選ばないと、いざ年金として受け取ろうと思ったときに、思ったような資産額になっていないかもしれません。

さらに考えておきたいのは手数料のことです。企業型DCの場合、手数料は企業側が負担してくれますが、iDeCoだと手数料がかかってしまう点には注意しましょう。手数料のことを考えて運用を考えないと手数料負けしてしまうことも…

手数料負けしない運用方法について知りたい方は、家計屋本舗へご相談ください。

確定拠出年金の加入方法と必要な手続き

ここでは、企業型DCとiDeCoそれぞれの加入方法を解説します。

企業型DCに加入する場合

企業型DCが導入されている企業の場合、加入の手続きは基本的に担当の方におまかせしておけばOK。もしわからないことがあれば、まずは会社の担当者に確認してみてください。

なお企業型DCでは、運営管理機関がすでに決められているため変更することはできません。運営管理機関が用意した運用商品の中から、自分で選択して運用していくことになります。

「たしか以前加入したはずだけど、まだ運用する商品を選んでいない」という場合は、今すぐ取引画面にログインしてチェックしてみてくださいね。

iDeCoに加入する場合

iDeCoに加入する場合、まずはiDeCoの加入条件を確認しておきましょう。iDeCoは企業型DCと違って会社員の方だけでなく

- 自営業者

- 公務員

- 専業主婦(主夫)

といった方も加入することができます。

さらに2022年10月から企業型DCに加入している人でもiDeCoとの併用がしやすくなりました。ただし加入区分によっては掛け金の上限額が変わってくるので注意してください。

加入条件を確認したら、次にどこの運営管理機関を選ぶか?決めていきましょう。運営管理機関を決めたら必要な書類を提出すればOKです。

加入が認められたら掛け金を拠出しつつ、運用する商品を選んでいきます。

確定拠出年金の運用方法

次に確定拠出年金の運用方法についてご説明します。運用方法は企業型DCとiDeCoどちらの場合も、基本は

毎月の掛け金を拠出する(企業型DCの場合は事業主負担)→運用商品を選んで運用する

という流れになります。

ここで重要なのが、自分のリスク許容度リスクとリターンのバランスを取った「資産配分」にすること。とはいえ、投資が初めてという方にとって数多くある運用商品の中から商品を選ぶのは難しいですよね。

そこで、運用商品の選び方についてはこちらの記事にまとめてみました。運用商品の選び方で迷ったら、ぜひ参考にしてみてください。

なお、運用商品を選んだらずっとその同じ商品のまま、というわけではなく適宜見直しを行う必要があります。

確定拠出年金は原則途中で引き出せないものの、配分を変更したり、運用商品を変更する「スイッチング」も行うことができるので、まずは勇気を出して商品を選んでみましょう。

もし運用方法が難しいなと思ったら、資産運用に強いファイナンシャルプランナーに相談してみるのもひとつです。

確定拠出年金の受け取り方法とは?

頑張って積み立てていった確定拠出年金はどのように受け取るのでしょうか?ここでは受け取り方法と解約方法をご紹介します。

確定拠出年金の受け取り方は3種類ある

年金資産は原則60歳になったら受け取ることができます。受け取り方としては、

- 一時金として受け取る

- 年金として受け取る

- 一時金+残りは年金で受け取る

この3通りから選べます。

確定拠出年金のいいところは、なんといっても受け取り時に税制優遇があるところ。

一時金なら退職所得控除、年金受け取りなら公的年金控除を使えます。受け取るときにはこれらの税制優遇を活用することをおすすめします。

確定拠出年金は原則解約できない

確定拠出年金は原則、解約することができません。というのも途中で自由に解約できるようにしてしまうと、年金資産を作りあげることが難しくなってしまうからですね。

しかし一定の条件では解約が認められることがあり、解約すると「脱退一時金」を受け取ることができます。

ただ、確定拠出年金はできるだけ長期にわたって運用していくことが重要です。掛け金は途中で変更することもできるので、できるだけ運用を続けていくことをおすすめします。

確定拠出年金の転職・退職時の対応

iDeCoに加入している場合、転職・退職したときでもそのまま継続できますが、企業型DCに加入している場合は手続きが必要です。

そこで、企業型DCに加入している場合の転職・退職時にするべきことをまとめてみました。

転職する場合

確定拠出年金のいいところは、なんといっても年金資産を「持ち運び」できるところ。

転職先に企業型DCがあるならそちらへ資産を移管することになりますし、企業型DCがない場合はiDeCoへ移管手続きすればOKです。

退職する場合

転職せずに退職する場合、年金資産はiDeCoへ移管手続きする必要があります。

なお、退職後6ヶ月以内に行わなければ国民年金基金連合会に自動移管されてしまい、自動移管されると

- 資産の運用ができない

- 管理手数料がかかる

- 通算加入者等期間に算入されない

といったデメリットがあります。手続きの期限には気を付けましょう。

確定拠出年金のよくある疑問や悩みにお答えします

ここで、確定拠出年金でよくある悩みを3つ取り上げてみました。

- 運用が不安な場合の対策

- 掛け金の見直し方法

- 受給開始時期の選び方

1.確定拠出年金の運用が不安な場合の対策

なんといっても一番聞かれる質問が「資産運用なんてしたことないので不安で始められないです」というもの。

その気持ちはよくわかります。誰でもはじめは怖いもの。

ただ怖いと思うのは、何も知識がないまま始めようとするからです。そんなあなたは、まずは投資のことを勉強してみてはいかがでしょうか?

もちろん書籍やネットの情報を参考にしてみるのもいいでしょう。ただ、本当に何から学んだらいいか?わからない場合は、専門家が開催するセミナーに参加してみるのもおすすめです。

関連記事:【無料】確定拠出年金初心者向け講座

2.確定拠出年金の掛け金の見直し方法

iDeCoで払う掛け金はいくらに設定したらいいのか?企業型DCでマッチング拠出できるけどやった方がいいのか?など、確定拠出年金の掛け金はいくらにするのがベストなのか?迷いますよね。

もちろん満額できるならベストですが、最近の物価高騰もあり、家計的に厳しい場合もあるのではないでしょうか。

そんなあなたは、まずは家計を見直してみることをおすすめします。その上で、確定拠出年金の掛け金はいくらに設定したらいいのか?を考えていくといいでしょう。

3.確定拠出年金の受給開始時期の選び方

確定拠出年金の受給開始年齢が近づいてきたら考えてほしいのが「年金資産をいつ受け取るのか?」ということです。

同時に、年金資産は「一括で受け取るのがベストか?」「年金で受け取るのがいいのか?」も考える必要があります。退職金や公的年金の受給額などもふまえてトータルで考えてみましょう。

確定拠出年金のお得な受け取り方を自分で考えるのが難しいなら、FPに相談するのも手です。

将来に備えたいなら、今すぐ確定拠出年金を始めよう

「老後資金が足りなくなるかも…」と不安なのであれば、今すぐ確定拠出年金を始めることをおすすめします。

とはいえ「確定拠出年金は難しそうだからなぁ」という理由で始めないのならもったいないことです。そんなときはぜひ専門家に相談してみてください。

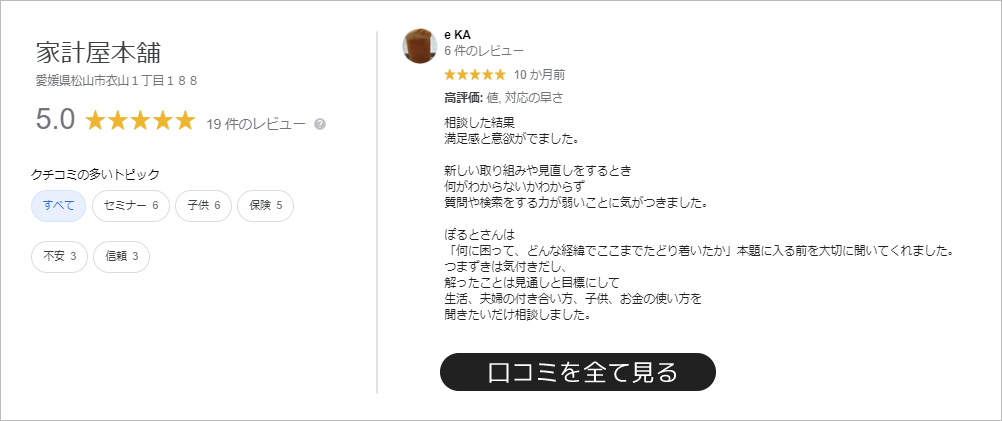

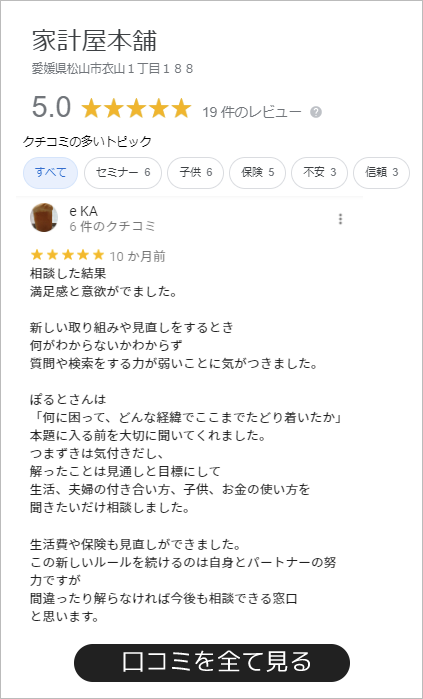

ちなみに家計屋本舗では保険のことだけでなく、確定拠出年金のこともご相談いただけます。

実際に確定拠出年金の斡旋も行っておりますので、iDeCoを始めてみようかなという方はお気軽にご相談ください。